港版SPAC與其他國(guó)家/地區(qū)的SPAC制度有何不同?

本文將以De-SPAC階段為焦點(diǎn),解讀香港SPAC上市制度。要點(diǎn)包括:

1) 以De-SPAC方式上市有利于目標(biāo)公司減低上市過程中的不確定性。

2) 一個(gè)成功的De-SPAC應(yīng)該是參與者各司其職,各取所需,通過創(chuàng)造價(jià)值達(dá)致共贏。

3) PIPE可以補(bǔ)充SPAC投資者選擇贖回造成的資金缺口以及為目標(biāo)公司上市提供更多元化的融資渠道。

4) 企業(yè)是否采用De-SPAC方式上市將取決于企業(yè)自身情況以及市場(chǎng)環(huán)境等多方面因素。

一. 什么是De-SPAC?

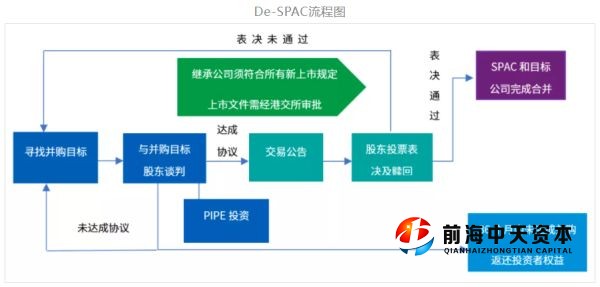

在探討De-SPAC階段目標(biāo)公司的關(guān)注重點(diǎn)前,我們先簡(jiǎn)單介紹一下De-SPAC。De-SPAC是從SPAC發(fā)起人找到目標(biāo)公司開始到繼承公司通過合并變?yōu)槠胀ㄉ鲜泄镜倪^程,當(dāng)中涉及以下關(guān)鍵節(jié)點(diǎn):

1. SPAC發(fā)起人與目標(biāo)公司股東進(jìn)行并購(gòu)交易談判;

2. 引入獨(dú)立第三方投資者(PIPE);

3. SPAC公告并購(gòu)交易條款;

4. 香港聯(lián)合交易所有限公司(港交所)按新上市的規(guī)定對(duì)并購(gòu)交易進(jìn)行審批;

5. SPAC投資者對(duì)是否贊成并購(gòu)交易和是否行使贖回權(quán)進(jìn)行表決;及

6. 如果SPAC股東表決通過,SPAC與目標(biāo)公司進(jìn)行合并變?yōu)槠胀ǖ纳鲜泄尽?/p>

De-SPAC階段簡(jiǎn)單來說就是推動(dòng)目標(biāo)公司與SPAC合并成為上市公司的過程,就讓我們看看目標(biāo)公司以及其股東在De-SPAC過程中的關(guān)注點(diǎn)。

二. 通過De-SPAC方式上市與傳統(tǒng)上市相比有什么優(yōu)勝之處?

從目標(biāo)公司的角度,它們最關(guān)心的問題莫過于通過De-SPAC方式上市與傳統(tǒng)上市相比有何優(yōu)勢(shì)。

1. 減低不確定性

如果要用一句話來簡(jiǎn)單概括De-SPAC方式上市的最大好處,我們相信最恰當(dāng)?shù)男稳菰~是De-SPAC有利于目標(biāo)公司減低不確定性。

與傳統(tǒng)上市相比采取De-SPAC方式上市的優(yōu)勢(shì)是不確定性較低,而這更多是反映在定價(jià)上。傳統(tǒng)上市定價(jià)一般是在路演過程中根據(jù)市場(chǎng)反應(yīng)來決定,當(dāng)中牽涉大量市場(chǎng)持份者,因此不確定性較高,特別是在市場(chǎng)氣氛低迷,投資者普遍采取觀望態(tài)度的時(shí)候。相反,De-SPAC方式上市的定價(jià)是由SPAC發(fā)起人與目標(biāo)公司股東共同協(xié)商確定,因此目標(biāo)公司股東在定價(jià)過程中有更大的話語(yǔ)權(quán)。

當(dāng)然,不得不提的是PIPE在De-SPAC方式上市的定價(jià)過程中亦扮演著重要角色,可以為買賣雙方提供較為客觀的定價(jià)參考,對(duì)SPAC投資者來說固然可以減低SPAC發(fā)起人為了促成交易刻意抬高目標(biāo)公司估值的風(fēng)險(xiǎn),對(duì)目標(biāo)公司來說則可以用來驗(yàn)證合并對(duì)價(jià)是否合理。

2. 由SPAC發(fā)起人主導(dǎo)上市過程

通過De-SPAC方式上市對(duì)目標(biāo)公司的另一個(gè)好處是無需花費(fèi)太多精力在上市過程中。有別于傳統(tǒng)上市模式中擬上市企業(yè)需要以自有資金主動(dòng)委聘保薦人和中介機(jī)構(gòu)推動(dòng)上市過程,SPAC模式下目標(biāo)公司是“被發(fā)掘”的一方,而SPAC發(fā)起人則負(fù)責(zé)主導(dǎo)整個(gè)上市過程,包括準(zhǔn)備并購(gòu)上市申請(qǐng)的相關(guān)材料、組織股東大會(huì)對(duì)并購(gòu)交易進(jìn)行表決、引入第三方PIPE投資者等。由于SPAC發(fā)起人承擔(dān)了主導(dǎo)上市的任務(wù),目標(biāo)公司將有更多時(shí)間和精力專注在本身業(yè)務(wù)發(fā)展上。

三. 目標(biāo)公司股東是否需要承擔(dān)發(fā)起人股份產(chǎn)生的攤薄效應(yīng)?

發(fā)起人股份會(huì)對(duì)SPAC投資者的權(quán)益產(chǎn)生攤薄效應(yīng),一個(gè)有趣的問題是究竟目標(biāo)公司的股東是否需要與SPAC投資者一起承擔(dān)攤薄效應(yīng)?我們相信一眾有意通過De-SPAC方式上市的目標(biāo)公司股東肯定非常關(guān)心這個(gè)問題。一般De-SPAC是通過換股方式完成(即SPAC向目標(biāo)公司股東發(fā)行新股以換取目標(biāo)公司的部分或全部股權(quán)),而發(fā)起人股份產(chǎn)生的攤薄效應(yīng)由誰(shuí)承擔(dān)完全取決于換股過程中目標(biāo)公司股東對(duì)SPAC股份的每股認(rèn)購(gòu)價(jià)(即SPAC收購(gòu)目標(biāo)公司的對(duì)價(jià)除以SPAC用于收購(gòu)目標(biāo)公司相關(guān)股權(quán)所發(fā)行的股票數(shù)量)。

四. 發(fā)起人股份攤薄效應(yīng)到底誰(shuí)來買單?

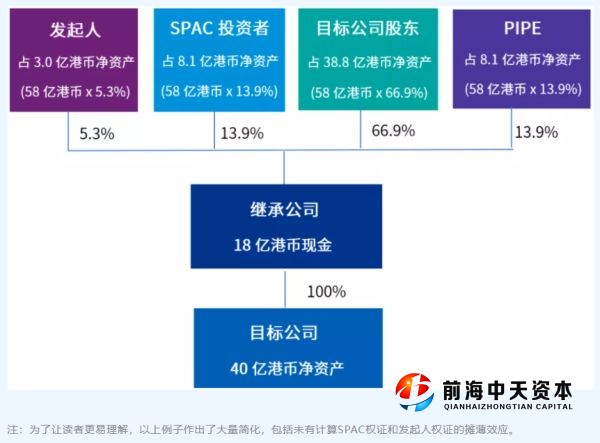

要找出這個(gè)問題的答案,最好的方法還是通過以下的簡(jiǎn)化例子(注):

SPAC上市時(shí)投資者以港幣15億元認(rèn)購(gòu)1.5億SPAC普通股(其中在合并表決時(shí)選擇贖回的有0.5億股),而發(fā)起人獲3,750萬(wàn)股發(fā)起人股份,可于滿足合并條件時(shí)以1:1的比例轉(zhuǎn)為普通股。目標(biāo)公司的估值是港幣40億元,根據(jù)合并協(xié)議SPAC將通過發(fā)行4.8億股新股收購(gòu)目標(biāo)公司100%股權(quán)。同時(shí),PIPE以港幣8億認(rèn)購(gòu)1億新股。

在完成合并后,繼承公司的凈資產(chǎn)增至港幣58億元,總發(fā)行普通股數(shù)則增至7.175億股,每股凈資產(chǎn)為港幣8.08元。此時(shí),各股東權(quán)益是否被攤薄的具體情況如下:

合并后繼承公司的股權(quán)結(jié)構(gòu)

一個(gè)成功的De-SPAC應(yīng)該為各參與者創(chuàng)造價(jià)值

上面的例子SPAC投資者和目標(biāo)公司股東都要為發(fā)起人股份的攤薄效應(yīng)買單,但現(xiàn)實(shí)中各方的結(jié)局是否真的是這樣?如果真的是這樣,為什么市場(chǎng)上仍然有那么多企業(yè)選擇通過SPAC并購(gòu)交易上市。其實(shí)大家可能忽略了上面例子中有一個(gè)很重要的前設(shè):De-SPAC是一個(gè)你死我活的零和游戲,發(fā)起人“賺”到的好處必須由其他參與者來買單。這個(gè)假設(shè)在現(xiàn)實(shí)中不一定成立,因?yàn)槔碚撋弦粋€(gè)成功的De-SPAC應(yīng)該是各司其職,各取所需,創(chuàng)造價(jià)值,達(dá)致共贏,最后各方都是贏家:

1) 發(fā)起人是整個(gè)上市過程的主要推手,憑其獨(dú)到眼光和人脈發(fā)掘具潛力的目標(biāo)公司,并通過完成De-SPAC賺取發(fā)起人股份和權(quán)證作為報(bào)酬。

2) 目標(biāo)公司通過完成De-SPAC變?yōu)樯鲜泄荆⒔柚鶶PAC投資者和PIPE提供的資金發(fā)展壯大,將創(chuàng)造的價(jià)值體現(xiàn)在股價(jià)上。

3) PIPE在過程中提供資金以及專業(yè)知識(shí)和經(jīng)驗(yàn),在目標(biāo)公司兌現(xiàn)潛力后賺取合理回報(bào)。

4) SPAC投資者提供資金以獲取股票和權(quán)證,在股價(jià)上升時(shí)賺取投資回報(bào)。

到底De-SPAC最終的結(jié)局是零和游戲還是互惠共贏還看各參與者本身的質(zhì)素水平。

五. 為什么De-SPAC過程中要引入PIPE?對(duì)目標(biāo)公司有什么好處?

1. 補(bǔ)充SPAC投資者選擇贖回造成的資金缺口并為目標(biāo)公司未來發(fā)展提供額外資金

PIPE在De-SPAC過程中作用十分關(guān)鍵。除了上文提及PIPE可以作為合并交易定價(jià)的重要參考指標(biāo)外,PIPE更重要的作用可說是為De-SPAC保駕護(hù)航,特別是在并購(gòu)交易表決出現(xiàn)大量SPAC投資者選擇贖回的情況下,PIPE除了可以補(bǔ)充贖回后的資金缺口外還可以提供額外資金,以確保目標(biāo)公司在完成De-SPAC后能獲得足夠資金支持未來的業(yè)務(wù)發(fā)展。現(xiàn)實(shí)中出現(xiàn)大量贖回的情況其實(shí)非常普遍,數(shù)據(jù)顯示2019年1月至2020年6月完成的47宗De-SPAC交易中,SPAC股份贖回率的平均數(shù)為58%,中位數(shù)更高達(dá)73%,因此更需要PIPE投資參與其中提供額外資金。

2. 豐富目標(biāo)公司的融資渠道

PIPE的另一個(gè)重要作用是為目標(biāo)公司提供更多元化的融資渠道,使更多專業(yè)投資者(包括擁有豐富資產(chǎn)管理經(jīng)驗(yàn)的資深投資者)可以通過PIPE的身份參與進(jìn)來,而這些投資者的專業(yè)知識(shí)將對(duì)目標(biāo)公司未來的業(yè)務(wù)發(fā)展起著積極作用。正因?yàn)镻IPE在De-SPAC過程的重要性,港交所對(duì)PIPE制定了相當(dāng)嚴(yán)格的要求,包括PIPE投資者的資格要求、PIPE投資比例要求、股東批準(zhǔn)要求以及PIPE投資條款的披露要求。

六. 企業(yè)是否采用De-SPAC方式上市將取決于企業(yè)自身情況以及市場(chǎng)環(huán)境等多方面因素

通過De-SPAC方式上市與傳統(tǒng)上市相比可謂有利有弊。傳統(tǒng)上市始終是主流方式,亦是較具規(guī)模企業(yè)上市的首選方式。相反,De-SPAC方式上市的優(yōu)勢(shì)是有利于目標(biāo)公司減低上市過程中的不確定性,更適合非傳統(tǒng)及初創(chuàng)型企業(yè),因?yàn)檫@些公司的估值本身就存在較大的不確定性,因此在定價(jià)上的議價(jià)空間也更大。此外,目標(biāo)公司實(shí)控人在選擇通過De-SPAC方式上市時(shí)亦要考慮其他因素例如發(fā)起人股份可能對(duì)其在繼承公司股權(quán)造成的攤薄效應(yīng)。總體來說,企業(yè)是否采用De-SPAC方式上市將取決于企業(yè)自身情況以及市場(chǎng)環(huán)境等多方面因素。

本站部分文章來自網(wǎng)絡(luò),版權(quán)歸屬于原作者或網(wǎng)站,如有侵權(quán)請(qǐng)立即與我們聯(lián)系。