上坤地產凈負債率高達119% 赴港IPO能成救命稻草嗎?

上坤地產集團股份有限公司(下稱上坤地產)要上市闖關了,不過在提交招股書一個多月后仍未有消息。但這段時間,上坤地產并不是單純的等待。

2020年5月11日,上坤以底價1.48億元競得廣東佛山南海區1宗商住地,成交樓面價5800元/平方米。據悉,該地塊是佛山丹灶鎮2020年首宗出讓地塊。

早在2019年8月,上坤地產以總價3.5億元拿下的丹灶地王,溢價率18.14%,樓面價達到7088元/平方米,創下丹灶地價新高。這也是上坤置業首次進駐佛山。

從首次進駐佛山,摘得丹灶地王到拿下今年首宗土地,再到港股IPO,意欲登陸資本市場,在開發商資金鏈越繃越緊,房企面臨新一輪的洗牌和整合的階段,上坤地產試圖在大灣區,尋找能沖出重圍逆流而上的契機。

3月30日,港交所披露上坤地產招股書。招股書顯示,公司此次募資所得款項凈額將用于開發現有物業、償還有息負債及補充一般營運資金。

從披露的信息來看,公司土儲總量并不多,目前應占總建筑面積約260萬平方米。其應占土儲量在長三角、珠三角、中部核心經濟區分別為153.31萬平方米、37.44萬平方米和15.4萬平方米。

截至2020年2月底,公司應占總建筑面積超過70%位于長三角經濟區,且近半數物業項目及公司應占超過18%的總建筑面積位于上海市。

上坤地產在全國性擴張過程中,雖說杠桿已經降了不少,但仍處于行業高位。2017年至2019年,公司凈資產負債率分別為684.9%、325.9%和118.8%。

在疫情影響下的當下,房地產市場遭受到劇烈的沖擊,上坤集團(0.435, 0.00, 0.00%)為什么選擇在這個時候赴港IPO?此前收入依賴上海,如今要進擊大灣區,上坤地產可能會面臨哪些難題?如何避免這些難題?

《商學院》記者致函上坤地產,至截稿時未獲回復。

業績增速下降,規模擴張有“痛點”

上坤地產的創業始于2010年上海開發的首個住宅項目,2016年進入江蘇省,之后專注長三角經濟區,并拓展珠三角經濟區及中部核心經濟區。

截止2020年2月的土地儲備顯示上坤地產在全國8個省市的14個城市中擁有43個物業項目,總占地面積160萬平方米,總土地儲備約360萬平方米。相比于2019年156萬平方米的銷售面積,上坤地產約360萬平方米總土地儲備面積并不算充足。

上坤地產目前的業績嚴重依賴上海地區,2017-2019年物業銷售收入來自于上海的占比分別達到100%、100%、60%。上坤地產在招股書也明確指出,“我們高度依賴長三角經濟地區的房地產市場,尤其是上海”。

如今上坤地產試圖要突破珠三角。

2019年7月,上坤地產在上海發布了全新的“三五發展戰略”,確定了下一個五年的發展戰略和規劃。在投資策略上,上坤地產的全國化投資戰略可以總結為“3+X”,即做透長三角、突破珠三角、加強長江中游,伺機進駐新區域。

上坤地產在2018年12月入股東莞一個項目進入大灣區,2019年8月在佛山丹灶獨立拿下了一宗宅地地王,正式進軍大灣區。值得一提的是,2020年2月通過收購佛山海路置業有限公司49%股權,獲取了佛山、順德兩個項目。

此前收入依賴上海,如今要進擊大灣區,上坤地產可能會面臨哪些難題?

58安居房產研究院分析師張波在接受《商學院》記者采訪時表示,區域化房企布局全國面臨的困難主要體現在兩個方面,其一是人才短缺,尤其是管理和銷售型管理人才的短缺會表現得更為明顯,而原有人才轉戰到新區域也會面臨諸多挑戰;其二是對于新進入區域市場的把握度和資源偏弱,容易導致開發出的項目不能最大限度用戶需求匹配度。除了在市場上快速挖掘相關人才外,擴展的地域不宜過廣,宜選擇深耕穩健路線。

除了進擊大灣區,加大合作拿地也成為上坤地產擴張規模的一大戰術。

上坤地產43個物業項目中,所持項目權益為100%的物業項目有11個,70%的有3個,50%的有15個,50%以下的更是14個,整體權益比為72.52%。土儲類型包括:住宅、商業、配套面積及停車場,占比分別為59.8%、9.8%、1.9%、28.4%,其中土地儲備停車場的占比不低。

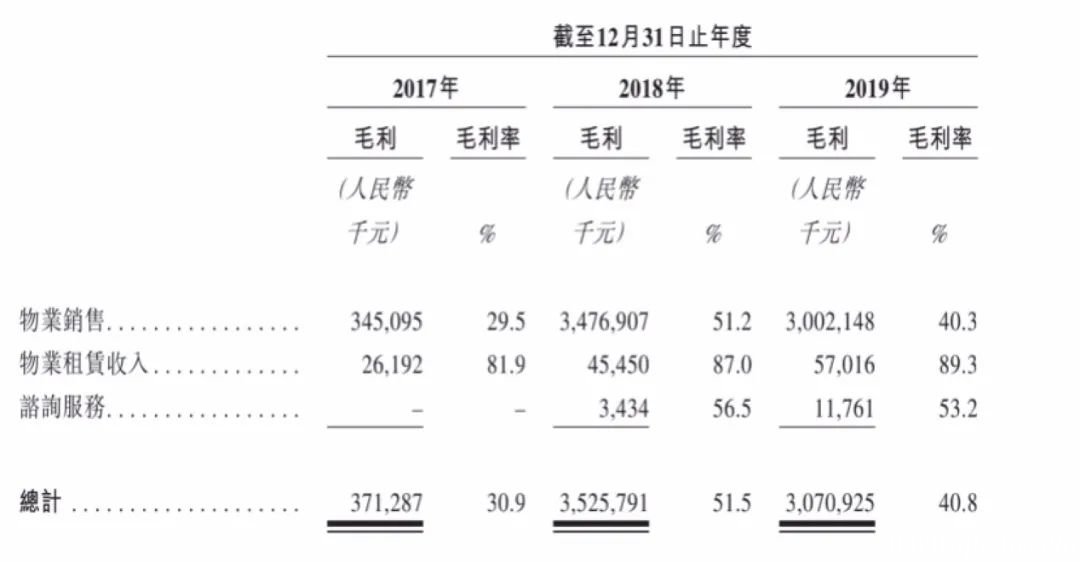

招股書披露,上坤地產2017年至2019年營收分別為12.01億元、68.47億元以及75.35億元,年復合增長率達150%;2019年錄得7.6億的年內溢利,凈利潤為2.19億。公司業績增長的同時,但毛利率并不穩定。2017年,公司毛利率為30.9%,2018年突增至51.5%,在2019年又回落至40.8%。

上坤地產毛利率高于行業平均值,但凈利潤率不足10%,過去三年的凈利潤率僅為2.9%、9.8%、9%。

據克而瑞數據顯示,受營業成本大幅增加的影響,2019年,50家典型上市房企加權平均毛利率為29.9%,同比下滑3.1個百分點,整體毛利率創下2016年以來的最低值。克而瑞2019年房企盈利能力報告指出,2017年之后,土地市場價格上升、競爭加劇,房企普遍面臨較高的土地成本,各地歷史地王進入結算期是導致利潤率下降的主要原因之一。

克而瑞數據顯示,2017年、2018年、2019年,上坤地產全口徑銷售額分別為51.5億元、229.5億元與271.8億元,排在銷售榜第189名、96名與91名,相比之下,2019年的業績增速明顯放緩。

負債高企,償債壓力凸顯

上坤地產的全國化擴張也給公司帶來現金流短缺與高負債危機。

招股書顯示,2017-2019年,上坤地產凈資產負債率分別為684.9%、325.9%、118.8%,雖然逐年下降,但仍在行業水平高位,有較高的償債風險。

根據克而瑞發布的報告,2019年上半年174家典型房企的加權平均凈負債率為91.37%,上坤地產的凈負債率依然處在行業高位。

上坤地產的融資渠道主要來自銀行借款等。數據顯示,2017-2019年,公司計息銀行及其他借款分別為23.26億元、30.35億元和42.43億元。同期,其計息銀行及其他借款利息分別為3.63億元、6.48億元和7.64億元。

在融資環境持續收緊下,不少中小房企開始將目光瞄向境外資本市場,爭相赴港IPO。據《商學院》記者不完全統計,截至5月20日發稿時,今年以來已有金輝控股、領地集團、實地集團、上坤集團、大唐地產、港龍地產等多家中小房企開啟赴港IPO之路。

3月30日,上坤地產向港交所遞交上市招股書,農銀國際為其獨家保薦人。赴港上市無疑能夠獲得更多的資源與金融支持,但在疫情蔓延的當下,房地產市場遭受到劇烈的沖擊,上坤地產上市的挑戰和機遇會有哪些?

證劵業內人士告訴《商學院》記者,中小房企如果上市成功,可以增多一個融資通道,對未來的發展也比較有優勢,但也有可能上市不成功,因為中小房企的規模相對比較弱小,而房地產是一個高度集中化的行業市場,商業模式比較固定。從投資者來分析說,他可能就是只投一些固定房企,而且中小房企的股票流動性比較低,流通股份較少,可能會缺乏長期投資者。

張波認為中小房企上市的首要目的依然是融資,這一點并沒有發生過改變,即使在港上市后的股價表現總體并不樂觀,中小房企依然對赴港上市趨之若鶩。但更值得關注的是,港股上市的難度不斷增大,原因在于意圖上市房企本身,大部分情況是自身的負債水平較高,還款壓力大,過往在港上市相對容易,隨著國內調控以及房企整體融資面的壓力提升,港股市場對于房企的謹慎度亦不斷提升。

上市的窗口期早已過去,但中小房企上市的熱情并不會結束。預計還會有不少房企積極謀求港股IPO,但總體結果或難言樂觀。

張波指出中小房企的規模化訴求一般較小,更多是會考慮如何生存下去,以及后續戰略轉型的問題。除非是地方龍頭性的小房企,或者有著獨特資源優勢的小房企,一般來說,小房企在未來5-10年,會面臨較大概率的被淘汰現實。因此,小房企的規模化訴求本身成功的概率相對較低,更多是體現在為了更長遠“活下去”所進行的自身激勵。

因此未來大趨勢來看,小房企將在數量不斷減少,被并購逐步增多。最大的風險并不在于被并購,而是盲目走規模化或多元化戰略,往往會加速自身陷入困境。

本站部分文章來自網絡,版權歸屬于原作者或網站,如有侵權請立即與我們聯系。