從納斯達克提高IPO門檻,看美股上市公司生命力

美國時間2020年5月18日,納斯達克(9284.8809, -90.90, -0.97%)交易所向美國證券交易委員會提交了三份修改提案,旨在提高對公司首次公開募股的要求:

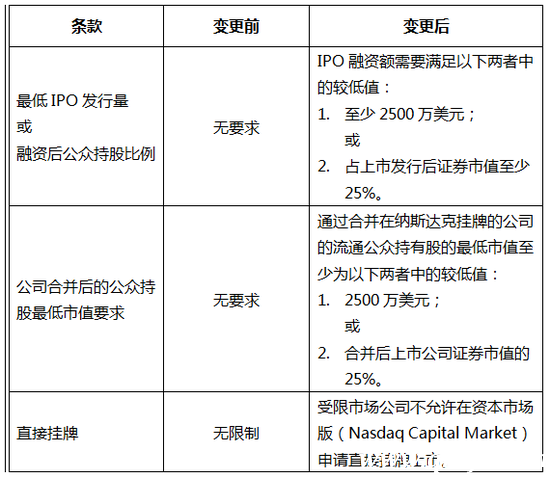

1. 增加對“受限市場”公司的首次公開發行要求(詳情見表1);

2. 增加對受限市場公司的管理層或董事會的新要求;

3. 根據審計師的資質對擬申請上市公司適用額外且更嚴格的標準。

對“受限市場”的定義為“納斯達克認定受當地保密法律,禁止法規,國家安全法律或其他限制美國上市公司監管機構獲取信息的法律法規的司法管轄區“。

表1:納斯達克新增“受限市場”公司的首次公開發行要求

納斯達克提高IPO門檻的背后,是個別公司不斷上升的聲譽風險。 2019年初在美國上市的瑞幸(2.01, -0.81, -28.72%)咖啡于今年4月爆出財務造假丑聞。瑞幸于5月19日晚間發布公告稱,于5月15日收到納斯達克交易所的退市通知,公司計劃就此舉行聽證會,在聽證會結果出爐前,將繼續在納斯達克上市。

路孚特(Refinitiv)的數據顯示,自2000年以來在納斯達克上市的155家中資公司中,有40家公司的IPO籌資規模低于2500萬美元。而2019年在納斯達克上市的29家中國公司中,有10家籌資額未達此標準。可以預計,未來大約有三分之一的中資公司會因為新的準入標準而放緩、推遲甚至終止在納斯達克的上市計劃。

最早時候,按照納斯達克上市的最低標準,擬上市公司在利潤和市值方面的要求近乎為零。以下3個條件滿足其一即可在納斯達克上市:

1. 凈利潤最近3年達到75萬美元以上;

2. 上市證券總市值達到5000萬美元;

3. 股東權益達到500萬美元并持續經營兩年。

然而去年8月,納斯達克已開始更改交易規則,提高中國小型公司的IPO審批門檻,放慢這些企業的IPO審批速度。原因是,納斯達克發現越來越多的中國小型公司,其大部分IPO募資額來自中國投資機構,且這些公司股票交易通常很少,大都掌握在少數內部人士手中。

基于Wind數據的統計結果顯示,納斯達克中資股的過去一年日均成交量約61萬,低于納斯達克全部股票過去一年日均成交量84萬。低流動性使其失去對美國大型機構投資者的吸引力,而這些投資者恰恰是納斯達克想要迎合的。

美國證監會和美國主要交易所一直在投入大量精力去完善公司掛牌上市準入、上市公司信息披露等方面的監管標準。那么逐漸嚴格的上市標準和信息披露制度,是否幫助美國人更好的篩選出具備長久生命力的企業呢?

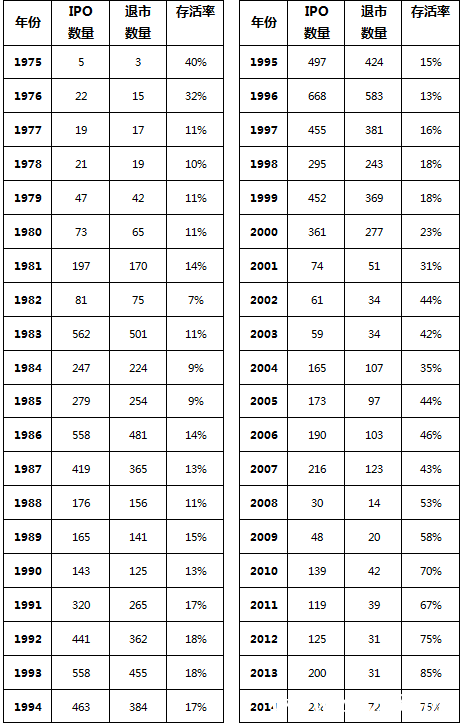

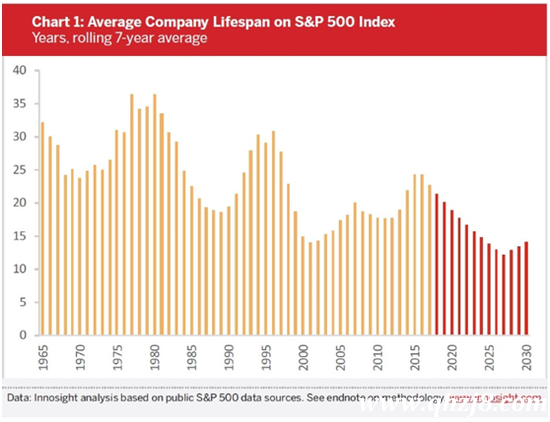

數據顯示,19世紀80年代上市的美國公司的存活率平均在13%左右,而2000年后上市的公司的存活率約為57%(詳情見表2)。事實上,美股上市公司的平均壽命正在快速縮短。根據麥肯錫的一項統計,標普500指數成分股公司在1958年的平均壽命為61年,而在2017年時,這一數字為18。麥肯錫還預計標普500指數當前成分股公司中的四分之三都將會在2027年前消失,可能是被并購或者破產清算。

表2:1975至2014年間美國IPO公司存活率情況

圖1:標普500成分股公司的企業壽命(歷史值及未來預測值)

那么上述數據對于投資者的意義是,價值投資(buy and hold)從長期來看有一定的風險(投資標的公司可能生命力較短)。選擇購買指數基金則會是更為高效、穩健的投資方式,因為指數基金會定期通過財務數據等指標將生命力不足的上市公司剔除,并將更為優質、更有活力的上市公司選入投資組合,以此保持基金長久的生命力與投資價值。

本站部分文章來自網絡,版權歸屬于原作者或網站,如有侵權請立即與我們聯系。