金博股份沖科創板:客戶集中 光伏新政或致毛利率承壓

金博股份(湖南金博碳素股份有限公司)近期披露了科創板首次公開發行股票招股說明書(申報稿)。

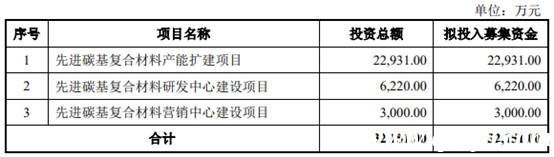

公司采用第一套上市標準(預計市值不低于人民幣10億元,最近二年凈利潤均為正且累計凈利潤不低于人民幣5,000萬元,或者預計市值不低于人民幣10億元,最近一年凈利潤為正且營業收入不低于人民幣1億元),擬發行不超過2000萬股,募資約3.22億,用于先進碳基復合材料產能擴建及研發和營銷中心建設項目。

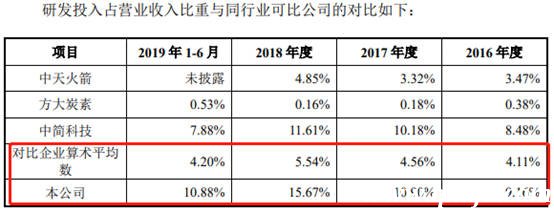

申報稿顯示2016至2018年公司營收及歸母凈利潤持續增長;2019上半年兩者分別約1.22億元和4672.76萬元。報告期內公司研發投入較高,研發投入占營收比重持續高于同行業可比公司。

展開剩余83%

目前,公司存在著客戶集中度較高、業績受下游光伏及半導體行業影響較大的風險。

碳基復合材料熱場部件生產商,2019上半年毛利率出現下滑

金博股份主要從事碳基復合材料及產品的研發和產銷。現階段公司主要產品為晶硅制造熱場系統系列產品,主要運用于光伏及半導體行業。

2016至2018年,公司營收由8204.11萬增至1.8億,歸母凈利潤由2063.44萬增至5391.39萬,復合增速分別約46.27%和61.64%。

根據申報稿,公司收入增長主要系下游光伏行業發電總裝機量快速增長,以及隆基系等主要客戶產能擴張和日常設備耗材更新推動了公司熱場系統系列產品的銷售。熱場系統產品是公司毛利的主要來源,經營規模的擴大亦推動公司利潤增長。

2019上半年,公司營收1.22億,約是2018全年營收的67.78%;歸母凈利潤4672.76萬,約是2018全年歸母凈利潤的86.67%;同比變動情況未披露。

值得留意的是,2019上半年公司主營業務的毛利率出現下滑,約為65.02%,低于同業可比上市公司中簡科技(35.770, 0.09, 0.25%)(79.87%);而在此之前的2016至2018年,公司的毛利率持續上行。

查閱申報稿,2016至2018年公司毛利率上行主要系制備技術進步,單位生產設備的生產效率提升,單位成本下降。2019上半年,受531新政影響,公司對部分熱場系統系列產品售價進行了下調,進而拉低了公司主營業務毛利率。

研發投入比例高于同行

申報稿顯示公司所在的先進碳基復合材料行業是資金、技術密集型產業。如果公司未來不能持續保持技術領先,則存在毛利率下降的風險,對生產經營產生不利影響。

查閱公司的研發情況,數據顯示2016至2018年公司研發費用由773.3萬增至2812.78萬,持續增長;2018年公司研發費用占營收比例約15.67%,較2016年增加6.51個百分點。

2019上半年,公司研發費用1325.56萬,約是2018全年的47.13%;研發費用營收占比約10.88%,低于2018全年水平,但高于同業可比公司及其平均。

如果從整個科創板上市企業來看,公司的研發費用占比也高于半數企業,但研發費用的金額并不算高。2019上半年,科創板共34家已上市企業研發費用及研發費用營收占比的中位數分別為3264.14萬元和10.36%。

客戶集中度高,業績受光伏行業影響較大

根據申報稿,公司面臨著客戶集中度高的風險。2016至2019上半年,公司對前五大客戶銷售收入合計分別占公司當期營收的75.47%、83.7%、86.6%和76.79%。

具體來看,公司的主要客戶包括隆基股份(24.010, -0.10, -0.41%)、中環股份(12.250, -0.08,-0.65%)、保利協鑫、晶科能源及晶澳太陽能(3.200, 0.00, 0.00%)等光伏晶硅制造及相關企業。公司表示光伏晶硅制造領域的市場集中度較高,使得公司客戶集中度也較高。如果未來主要客戶對公司的產品需求和采購政策發生重大不利變化,可能對公司經營業績產生不利影響。

值得留意的是,現階段光伏行業受政策影響較為明顯。一方面,并網規模影響著光伏組件的市場需求,另外補貼退坡及平價上網使整個產業鏈面臨降價的壓力。數據顯示2019上半年,公司主要產品的銷售價格已經出現了下滑,降幅約10%。

需要思考的是,光伏行業正經歷著行業洗牌,整個產業鏈的市場競爭日益加劇。未來公司的產品價格及毛利率將如何變動?

已有6家新材料企業科創板上市

金博股份主營碳基復合材料產品,按戰略性新興產業分類屬于新材料產業。而新材料是科創板重點支持的產業之一。

自2019年開板以來,截止10月16日,科創板共上市34家企業,其中6家企業為新材料產業,占比約17.65%。6家企業情況如下:

截止10月16日,科創板共申報企業165家,其中新材料企業18家(含已上市),占比約10.91%。除上表中已上市的6家企業外,當前還有10家新材料公司正排隊IPO;2家企業已發行待上市。這12家企業的具體情況如下:

本站部分文章來自網絡,版權歸屬于原作者或網站,如有侵權請立即與我們聯系。