樂普生物三沖港交所,折價(jià) “坑了”C輪投資者?

作為2022年首個(gè)18A公司登陸港股,融資近25億后的樂普生物為了上市“自降身價(jià)”,而囊中羞澀、急需補(bǔ)血也成為其不惜“打折”上市的原因。

2022年2月23日,兩次上市遇阻的樂普生物,第三次沖擊港股IPO得償所愿,

而首日登陸,樂普生物早盤破發(fā),盤中最低跌到-5%,最終晚間收盤平開。24日晚間收盤,報(bào)7.12元/股,小幅下跌,跌幅0.28%。

雖從盤面上來看,首個(gè)交易日不漲不跌無關(guān)痛癢,而對(duì)于C輪投資者來說,7.14港元(5.79人民幣)遠(yuǎn)低于C輪融資中的6.7元/股成本價(jià),這也是港股18A成立四年多以來,唯一一次上市定價(jià)低于C輪融資成本價(jià)的生物制藥公司。

目前來看,雖有樂普醫(yī)療(21.350, 0.00, 0.00%)及上海國(guó)資背景的上海生物醫(yī)藥基金等一眾投資人為其撐腰,但當(dāng)下樂普生物掌上資金僅夠其燃燒3.7個(gè)月,“打折”上市也成為樂普醫(yī)療活下去的出路。

“打折”上市的18A生物公司

公開資料顯示,同為“樂普系”的樂普生物成立于2018年,由樂普醫(yī)療創(chuàng)始人蒲忠杰博士發(fā)起設(shè)立。不同于樂普醫(yī)療的心血管介入醫(yī)療器械等業(yè)務(wù),樂普生物瞄準(zhǔn)創(chuàng)新藥賽道。

當(dāng)下樂普生物的產(chǎn)品管線包含8種臨床階段候選藥物(其中5款為ADC產(chǎn)品)及3種臨床階段主要候選藥物的聯(lián)合療法,而目前的樂普生物尚未實(shí)現(xiàn)商業(yè)化。

根據(jù)招股書,截至2021年8月31日,樂普生物賬上持有現(xiàn)金及現(xiàn)金等價(jià)物為2.61億元,由于旗下尚未有產(chǎn)品上市銷售,樂普生物目前仍處虧損狀態(tài)。

2020年,樂普生物的凈虧損由2019年的5.16億元增長(zhǎng)19%至6.13億元,兩年凈虧損超10億元。樂普生物在招股書中解釋稱,主要因研發(fā)開支增加所致。

公開資料顯示,2019年樂普生物的研發(fā)支出為2.29億元,2020年達(dá)3.54億元,2021年前8個(gè)月更是高達(dá)5.09億元。

照這個(gè)燒錢速度,如果沒有后續(xù)資金輸血,樂普生物賬上的現(xiàn)金只夠維持3.7個(gè)月,而IPO也成為解決樂普生物燃眉之急最有效的方式。

2021年4月,樂普生物完成2.6億元C輪融資,由維梧資本(Vivo Capital)和上海生物醫(yī)藥基金共同投資。

而據(jù)數(shù)據(jù)顯示,樂普生物在進(jìn)行C輪融資時(shí),每股價(jià)格為6.7元。而本次港股IPO,該公司每股發(fā)行價(jià)定為7.13港元,折合人民幣5.78元。這意味著,此次IPO的發(fā)行定價(jià)較C輪融資價(jià)格打了86折。

目前來看,雖然樂普生物估值打了折,但卻為公司解了燃眉之急。通過上市融資,現(xiàn)有資金預(yù)計(jì)可維持17.4個(gè)月。

而值得一提的是,此次樂普生物“打折”上市也是港股18A成立四年多以來,唯一一次上市定價(jià)低于C輪融資成本價(jià)的生物制藥公司。

眾所周知,生物醫(yī)藥研發(fā)尋找有效靶點(diǎn)難、臨床試驗(yàn)周期長(zhǎng)、研發(fā)成本極高,是一項(xiàng)偏長(zhǎng)期的風(fēng)險(xiǎn)投資,需要政策、醫(yī)療制度、資本市場(chǎng)等多方位支持。而在資本市場(chǎng)端,2018年港交所18A政策的推出,無疑催化了本土創(chuàng)新的迅速發(fā)展。

通過這次變革,港交所允許未盈利和沒有收入的生物科技公司上市。作為2022年第一支18A上市的生物公司,實(shí)則在樂普生物之前的2021年,已少有18A政策的身影。這些動(dòng)向暗示著,本土生物科技與資本市場(chǎng)正在經(jīng)歷一場(chǎng)變革。

據(jù)了解,去年港股醫(yī)療保健板塊表現(xiàn)不佳,跌幅達(dá)到28%。而恒生醫(yī)療保健行業(yè)個(gè)股中位數(shù)跌幅達(dá)16.82%,平均跌幅達(dá)17.05%,而我國(guó)首家在A股、美股和港股都上市的創(chuàng)新藥企百濟(jì)神州(118.030, 0.00, 0.00%),則在上市科創(chuàng)板的首日大跌近20%。

三輪融資25億,投資者均為醫(yī)藥基金

而此次沖擊港股成功上市,除“樂普系”大哥樂普醫(yī)療在背后支持,背后終究也離不開資本的烘托。

2018年,樂普生物在成立之初,其8成股權(quán)在寧波厚德義民,受益人是蒲忠杰,兩成股權(quán)由樂普醫(yī)療擁有。

2019年12月,蘇榮譽(yù)和蒲忠杰之女加入,分別從寧德厚德義民收購(gòu)股權(quán)10%和9%,同一時(shí)期,樂普生物拿出5%的股權(quán)建立了員工激勵(lì)平臺(tái)上海純?nèi)稹?/p>

這時(shí)候,樂普生物的股權(quán)變動(dòng)是為引入接下來的融資做準(zhǔn)備,股權(quán)關(guān)系還相對(duì)簡(jiǎn)單,基本上在創(chuàng)始人“自家人”手中。

到了2020年4月,樂普生物迎來A輪融資,其中蘇州丹青、蘇州民投等資本開始介入,除了樂普醫(yī)療外,原始股東的股權(quán)均被一定程度上稀釋,這部分股權(quán)占22.5%對(duì)價(jià)9億元,相當(dāng)于投后40億人民幣。

此后2020年8月,樂普生物完成近12.91億元B輪融資,由陽(yáng)光人壽、陽(yáng)光融匯資本和平安資本共同領(lǐng)投,海通創(chuàng)新、國(guó)投創(chuàng)合、國(guó)新央企運(yùn)營(yíng)投資基金以及青島民芯啟元參投。

去年4月,天津平安、上海國(guó)資背景的上海生物醫(yī)藥基金等機(jī)構(gòu)加入,C輪融資認(rèn)購(gòu)2.54%股權(quán),融資金額2.61億元人民幣,這時(shí)候,樂普生物的投后估值已經(jīng)達(dá)到102.7億人民幣。

此外,此次IPO的聆訊資料也顯示,公司已引進(jìn)兩名基石投資者,分別為Vivo Capital維梧資本和King Star,合計(jì)認(rèn)購(gòu)5000萬美元,認(rèn)購(gòu)股份約占發(fā)售股份的43%。

而King Star掌舵人,同時(shí)也是國(guó)內(nèi)資深投資人林向紅,現(xiàn)任蘇州民投、翼樸資本CEO、開元國(guó)創(chuàng)董事長(zhǎng)、蘇州基金董事長(zhǎng)等職務(wù),是上交所科創(chuàng)板第一屆科技創(chuàng)新咨詢委員會(huì)委員。

從投資案例來看,林向紅通過King Star Med LP、翼樸資本等機(jī)構(gòu)投資了基石藥業(yè)、藥明巨諾、天演藥業(yè)、亙喜生物、創(chuàng)勝集團(tuán)等明星企業(yè),具備豐富的行業(yè)投資成功經(jīng)驗(yàn)。

而以上投資者均為專業(yè)醫(yī)藥基金,由從此也可以看出,樂普生物在醫(yī)藥賽道具有一定的認(rèn)可度,市場(chǎng)對(duì)其前景發(fā)展和未來的商業(yè)化能力都抱有期望。

管線產(chǎn)品未來市場(chǎng)如何?

而被一眾資本追捧的樂普生物,其管線產(chǎn)品未來市場(chǎng)如何?

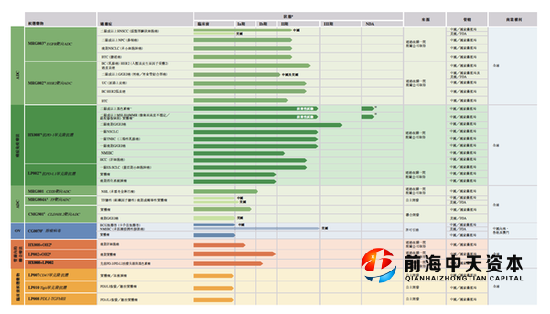

招股書顯示,樂普生物核心產(chǎn)品包括NDA報(bào)產(chǎn)階段的PD-1單抗產(chǎn)品、5個(gè)臨床階段ADC產(chǎn)品和溶瘤病毒及聯(lián)合療法,5個(gè)ADC產(chǎn)品中有4個(gè)靶點(diǎn)國(guó)內(nèi)尚未有同類藥物獲批上市,其中2個(gè)全球尚無同類獲批產(chǎn)品。

圖片來源:招股書

從臨床試驗(yàn)結(jié)果來看,樂普生物的PD-1單抗HX008在臨床療效、半衰期等方面擁有獨(dú)特優(yōu)勢(shì)。以臨床療效為例,HX008針對(duì)MSI-H/dMMR實(shí)體瘤和胃癌的ORR和DCR均在一定程度上優(yōu)于目前已上市的PD-1產(chǎn)品。

HX008用于黑色素瘤和MSI-H/dMMR實(shí)體瘤兩個(gè)適應(yīng)癥的上市申請(qǐng)均被CDE受理,且MSI-H/dMMR已被納入優(yōu)先審評(píng),有望成為樂普生物的首款商業(yè)化產(chǎn)品。

而需要指出的是,目前黑色素瘤在我國(guó)并不算一個(gè)大適應(yīng)癥,數(shù)據(jù)顯示我國(guó)每年適用于黑色素瘤的PD-1市場(chǎng)規(guī)模大概4億元。且目前已有默沙東和君實(shí)在此適應(yīng)癥獲批,作為后來者的樂普生物恐怕難以分到多少市場(chǎng)。

樂普生物在布局如非鱗NSCLC、her2陰性胃癌、肝癌、食管鱗癌等適應(yīng)癥的布局還處于早期,距離實(shí)現(xiàn)商業(yè)化還需要較長(zhǎng)時(shí)間。

而當(dāng)下PD-1/PD-L1藥物隨著國(guó)內(nèi)醫(yī)保談判,價(jià)格也隨之降至白菜價(jià),加之國(guó)內(nèi)市場(chǎng)競(jìng)爭(zhēng)激烈,相關(guān)藥企有幾十個(gè)PD-1/PD-L1在研。

能讓一眾醫(yī)藥基金追捧的實(shí)則是樂普生物的ADC,樂普生物的管線中布局了五款A(yù)DC,分別靶向HER2、CD20、EGFR、TF、CLDN18.2。從數(shù)量上來看,樂普生物的ADC領(lǐng)域優(yōu)勢(shì)明顯。而其中MRG002、MRG003進(jìn)展較快,已經(jīng)處于臨床Ⅱ期。

當(dāng)下樂普生物僅是樂普醫(yī)療推動(dòng)上市的其中一例,此前,樂普醫(yī)療還計(jì)劃分拆控股子公司樂普心泰以及樂普診斷分別至港交所、科創(chuàng)板上市。

資本市場(chǎng)層面,樂普醫(yī)療的總市值也從曾經(jīng)的812億港元跌至如今的389億港元,跌幅超五成,而分散業(yè)績(jī)壓力或是樂普醫(yī)療頻繁分拆上市的原因。

公開報(bào)道稱,樂普醫(yī)療董事長(zhǎng)兼總經(jīng)理蒲忠杰在2021年2月的業(yè)績(jī)說明會(huì)上表示,已經(jīng)深刻認(rèn)識(shí)到集采政策將逐漸常態(tài)化,并提出包含融合、增效等的應(yīng)對(duì)策略,多個(gè)分拆子公司上市的動(dòng)作也在其中。

集采常態(tài)化下,樂普醫(yī)療業(yè)績(jī)承壓,而創(chuàng)新藥、創(chuàng)新器械研發(fā)資金投入大,樂普醫(yī)療分拆旗下業(yè)務(wù),推動(dòng)旗下業(yè)務(wù)上市,分別融資從而獲得發(fā)展資金。

本站部分文章來自網(wǎng)絡(luò),版權(quán)歸屬于原作者或網(wǎng)站,如有侵權(quán)請(qǐng)立即與我們聯(lián)系。