上市公司現(xiàn)金收購(gòu)方案的操作要點(diǎn)

一、上市公司收購(gòu)資產(chǎn)分類(lèi)

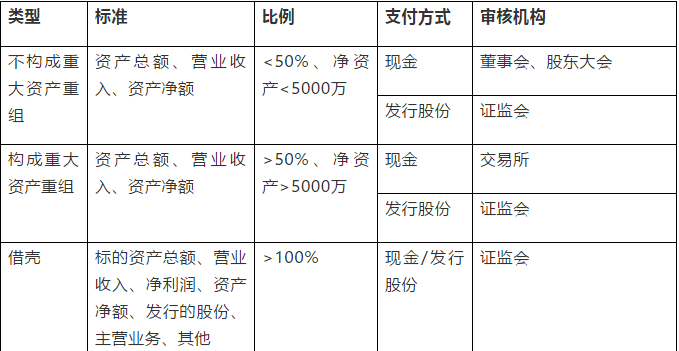

按照收購(gòu)資產(chǎn)的規(guī)模,上市公司收購(gòu)資產(chǎn)可以分為構(gòu)成重大資產(chǎn)重組的收購(gòu)和不構(gòu)成重大資產(chǎn)重組的收購(gòu);按照支付方式,可以分為現(xiàn)金收購(gòu)和發(fā)行股份購(gòu)買(mǎi)資產(chǎn),借殼屬于重組中特殊的一類(lèi)。

二、股東增發(fā)+現(xiàn)金收購(gòu)方案

股東增發(fā)+上市公司現(xiàn)金收購(gòu)方案,簡(jiǎn)單地說(shuō),交易分為兩個(gè)部分:

1. 上市公司大股東向投資者增發(fā)股份,或者上市公司實(shí)控人將大股東的股份協(xié)議轉(zhuǎn)讓給投資者;

2. 上市公司向該投資者現(xiàn)金收購(gòu)資產(chǎn)。

以往上市公司的交易方案常見(jiàn)的是直接向交易對(duì)手發(fā)行股份購(gòu)買(mǎi)資產(chǎn),或者現(xiàn)金購(gòu)買(mǎi)資產(chǎn)并約定交易對(duì)手增持上市公司老股。“股東增發(fā)+現(xiàn)金收購(gòu)”的模式就很不一樣,相當(dāng)于投資者收到的現(xiàn)金對(duì)價(jià)大部分都是用于入股上市公司大股東的。

“股東增發(fā)+現(xiàn)金收購(gòu)”模式有以下優(yōu)點(diǎn):

1、交易效率高:上市公司層面進(jìn)行現(xiàn)金交易而不是發(fā)行股份購(gòu)買(mǎi)資產(chǎn)交易,不需要上會(huì),合規(guī)門(mén)檻理論上降低;上市公司大股東增發(fā)新股的交易不受監(jiān)管層影響,合規(guī)門(mén)檻非常低,操作方便快捷。

2、不構(gòu)成借殼:如果股東增發(fā)方案設(shè)計(jì)合理,可不影響上市公司控制權(quán)。因此上市公司層面的交易不會(huì)構(gòu)成借殼。

3、有利于對(duì)賭:交易對(duì)手入股上市公司大股東,可與上市公司實(shí)控人深度捆綁,增加互信。同時(shí),交易對(duì)手沒(méi)有立即得到套現(xiàn),有利于進(jìn)行對(duì)賭。

4、更有利于交易達(dá)成:上市公司大股東增發(fā)新股的交易定價(jià)自由,可大幅度偏離上市公司二級(jí)市場(chǎng)股價(jià)。同樣,交易對(duì)手后續(xù)不直接通過(guò)減持股份的方式退出,退出方式更靈活。

市場(chǎng)情緒不好時(shí)上市公司并購(gòu)交易后股價(jià)可能“破發(fā)”,這會(huì)影響交易對(duì)手參與發(fā)行股份購(gòu)買(mǎi)資產(chǎn)交易的意愿。但在“股東增發(fā)+現(xiàn)金收購(gòu)”模式之下,交易對(duì)手是間接拿到上市公司股份的,短期內(nèi)股價(jià)下跌不會(huì)直接影響到交易對(duì)手。

三、現(xiàn)金收購(gòu)的優(yōu)劣勢(shì)分析

并購(gòu)審核趨嚴(yán)的背景下,現(xiàn)金收購(gòu)方式成為當(dāng)前上市公司并購(gòu)重組的市場(chǎng)趨勢(shì)。一般而言,凡不涉及發(fā)行新股的收購(gòu)都可視為現(xiàn)金收購(gòu),即現(xiàn)金收購(gòu)無(wú)論是否構(gòu)成重大資產(chǎn)重組均不需要經(jīng)過(guò)證監(jiān)會(huì)審核。

1、現(xiàn)金收購(gòu)的優(yōu)勢(shì)

現(xiàn)金支付的并購(gòu)重組無(wú)需證監(jiān)會(huì)行政許可、程序簡(jiǎn)單,能夠加速收購(gòu)進(jìn)程;

現(xiàn)有股東的股份不會(huì)被稀釋?zhuān)?/p>

相比發(fā)行股份收購(gòu),現(xiàn)金收購(gòu)是“真金白銀”,能夠有效降低“高估值、高溢價(jià)、高杠桿”的“三高”交易數(shù)量。

2、現(xiàn)金收購(gòu)的劣勢(shì)

上市公司并購(gòu)交易規(guī)模通常較大,現(xiàn)金收購(gòu)可能使上市公司承受較大的現(xiàn)金流、負(fù)債的壓力;

對(duì)于被并購(gòu)方而言不必承擔(dān)日后證券風(fēng)險(xiǎn),難以實(shí)現(xiàn)上市公司與被并購(gòu)方的利益捆綁,可能出現(xiàn)交易對(duì)方收到現(xiàn)金后走人、業(yè)績(jī)得不到實(shí)現(xiàn)的情況,上市公司需要更加注重考慮保證業(yè)績(jī)承諾實(shí)現(xiàn)的保障措施。

四、現(xiàn)金收購(gòu)關(guān)注點(diǎn)分析

雖然現(xiàn)金收購(gòu)不需要通過(guò)證監(jiān)會(huì)審核,但交易所方面監(jiān)管也并未放松。2018年1月-8月,深交所共發(fā)出非許可類(lèi)重組問(wèn)詢(xún)函36份、涉及34家公司,2017年共發(fā)出77份、涉及69家公司。從目前看,除少數(shù)非許可類(lèi)重組問(wèn)詢(xún)函針對(duì)上市公司的資產(chǎn)出售外,交易所對(duì)非許可類(lèi)重組的關(guān)注焦點(diǎn)主要為現(xiàn)金收購(gòu),特別是對(duì)上市公司將原有的發(fā)行股份購(gòu)買(mǎi)資產(chǎn)方案變更為現(xiàn)金收購(gòu)方案的,交易所也常予以特別關(guān)注。

交易所問(wèn)詢(xún)的關(guān)注重點(diǎn)主要有:

1、“高估值”、“高業(yè)績(jī)承諾”的“兩高”類(lèi)收購(gòu);

2、收購(gòu)資金來(lái)源;

3、上市公司自身資產(chǎn)負(fù)債比例、收購(gòu)對(duì)上市公司資產(chǎn)負(fù)債率的影響;

4、對(duì)于發(fā)行股份購(gòu)買(mǎi)改道現(xiàn)金收購(gòu)的,關(guān)注方案變更的具體原因,原先發(fā)行股份購(gòu)買(mǎi)資產(chǎn)存在的主要障礙,交易核心條款較原案是否發(fā)生重大變化、發(fā)生變化的具體原因等。

例如中京電子(002579)對(duì)珠海億盛55.00%股權(quán)以及元盛電子29.18%股權(quán)的重大資產(chǎn)購(gòu)買(mǎi)事項(xiàng)(已完成)。該事項(xiàng)分別于2018年1月10日和2018年1月26日兩次收到深交所的重組問(wèn)詢(xún)函(不需行政許可),關(guān)注的問(wèn)題主要包括以下幾個(gè)方面:

1、針對(duì)標(biāo)的公司曾申報(bào)IPO:此次交易的最終標(biāo)的公司元盛電子此前曾兩次IPO申報(bào)被否,要求詳細(xì)說(shuō)明兩次IPO申報(bào)否決意見(jiàn)的落實(shí)情況。

2、針對(duì)標(biāo)的資產(chǎn)估值:2017年12月29日披露的《預(yù)案》顯示元盛電子全部股權(quán)賬面價(jià)值為2.93億元,初步預(yù)估值為5.00億元,擬定交易價(jià)格為6.00億元。第一次問(wèn)詢(xún)函要求補(bǔ)充披露本次交易作價(jià)與交易標(biāo)的賬面價(jià)值相比的增值率,詳細(xì)分析評(píng)估增值的合理性,詳細(xì)說(shuō)明溢價(jià)收購(gòu)的合理性。

2018年1月26日披露的《進(jìn)展公告》將元盛電子全部股權(quán)價(jià)值的初步預(yù)估值為4.56億元(資產(chǎn)基礎(chǔ)法預(yù)估值為4.00億元,收益法預(yù)估值為4.56億元,參考依據(jù)選擇了收益法預(yù)估值的4.56億元),較《預(yù)案》中5.00億元的預(yù)估值下調(diào)8.8%,但本次交易元盛電子全部股權(quán)價(jià)值的擬定價(jià)仍維持《預(yù)案》中的6.00億元不變。第二次問(wèn)詢(xún)函要求詳細(xì)說(shuō)明預(yù)估值下調(diào)但交易定價(jià)仍維持不變的原因及合理性,詳細(xì)說(shuō)明選擇收益法預(yù)估值而非資產(chǎn)基礎(chǔ)法預(yù)估值作為本次交易價(jià)格參考依據(jù)的原因及合理性。

3、針對(duì)標(biāo)的資產(chǎn)的業(yè)績(jī)、交易對(duì)手方業(yè)績(jī)承諾:《預(yù)案》顯示本次交易對(duì)手方僅承諾標(biāo)的公司珠海億盛以及元盛電子2017—2020年度每年的凈利潤(rùn)不為負(fù)數(shù),否則將按照實(shí)際虧損金額對(duì)上市公司、珠海億盛或元盛電子進(jìn)行補(bǔ)償。《進(jìn)展公告》顯示元盛電子2017年度業(yè)績(jī)下滑。

第一次問(wèn)詢(xún)函要求詳細(xì)說(shuō)明交易對(duì)手方未作出明確業(yè)績(jī)承諾的具體原因,元盛電子是否存在潛在的業(yè)績(jī)下滑風(fēng)險(xiǎn),本次重組方案是否有利于提高上市公司持續(xù)經(jīng)營(yíng)能力。第二次問(wèn)詢(xún)函再次要求結(jié)合元盛電子的2017年度業(yè)績(jī)下滑的相關(guān)情況,詳細(xì)說(shuō)明本次重組方案是否有利于提高上市公司持續(xù)經(jīng)營(yíng)能力,是否符合《上市公司重大資產(chǎn)重組管理辦法(2016年修訂)》第十一條的規(guī)定。

4、針對(duì)收購(gòu)資金來(lái)源:《預(yù)案》顯示本次交易所需資金總額約3.30億元,來(lái)源主要包括兩部分:其一,公司自籌資金約1.155億元人民幣,主要來(lái)自于公司自籌資金;其二,外部投資者的出資約2.145億元,包括但不限于商業(yè)銀行提供的并購(gòu)資金、信托公司的信托計(jì)劃等,外部投資者資金未來(lái)的退出擬主要通過(guò)中京電子在本次交易完成后36個(gè)月內(nèi),自籌資金收購(gòu)其在SPV中的份額完成。

問(wèn)詢(xún)函要求補(bǔ)充披露上市公司自籌1.155億元部分的具體來(lái)源,補(bǔ)充披露后續(xù)收購(gòu)?fù)獠客顿Y者SPV份額的資金來(lái)源,詳細(xì)說(shuō)明上市公司未來(lái)應(yīng)支付的財(cái)務(wù)費(fèi)用及其對(duì)上市公司經(jīng)營(yíng)業(yè)績(jī)的影響。

5、針對(duì)上市公司資產(chǎn)負(fù)債率:《預(yù)案》顯示本次收購(gòu)?fù)瓿珊笊鲜泄緦⒊袚?dān)對(duì)外部投資者的負(fù)債,并且元盛電子的資產(chǎn)負(fù)債率顯著高于上市公司,因此上市公司資產(chǎn)負(fù)債率將有所上升。問(wèn)詢(xún)函要求定量分析本次收購(gòu)對(duì)上市公司資產(chǎn)負(fù)債率的影響。

本站部分文章來(lái)自網(wǎng)絡(luò),版權(quán)歸屬于原作者或網(wǎng)站,如有侵權(quán)請(qǐng)立即與我們聯(lián)系。