下半年銀行上市審批加速度,威海銀行赴港IPO獲證監會核準

經過上半年的顆粒無收后,今年下半年,監管對銀行登陸資本市場的審批速度明顯開始加快。

近日,威海市商業銀行(下稱"威海銀行")獲得證監會發行境外上市外資股的批復,允許該行發行不超過16.57億股境外上市外資股。這意味著威海銀行正式拿到H股上市的"通行證"。

今年H股首家上市銀行花落渤海銀行。7月16日,渤海銀行在香港聯交所掛牌上市,同時也是今年以來國內銀行IPO的"破冰者"。同日,廈門銀行首發過會,據最新消息顯示,廈門銀行已確定IPO發行價為6.71元/股。此外,重慶銀行也于8月底順利過會,將是今年第二家A股上市銀行。

值得注意的是,近年來,不少港股上市銀行紛紛回歸A股市場,剛剛過會的重慶銀行便是其中一例。相比之下威海銀行等"棄A轉H"引發關注。對此,業內人士分析指出,這主要是中小銀行資本承壓下出于時間成本考慮做出的選擇。H股IPO的審核并不像A股市場那般嚴格,排隊時間短,銀行能快速實現資本補充的目的,后續可等時機成熟再回歸A股。記者了解到,威海銀行加入赴港上市大軍之前也曾在A股排隊2年多后,后才將IPO沖刺目標由A股轉H股。

7年上市坎坷路,從A轉H再謀IPO

9月9日,證監會發布的《關于核準威海市商業銀行股份有限公司發行境外上市外資股的批復》顯示,核準威海市商業銀行股份有限公司發行不超過16.57億股境外上市外資股,每股面值1元,全部為普通股。完成本次發行后,威海銀行可到香港交易所主板上市。

此時距離威海銀行開始籌備上市已過去7年。回過頭來看,威海銀行的上市路頗為坎坷。

記者了解到,威海銀行早在2013年4月就于山東證監局進行輔導備案登記,接受銀河證券上市輔導。2016年4月,該行向證監會遞交A股上市招股說明書(申報稿)。威海銀行預披露招股書顯示,該行擬赴上交所上市,發行不超過13.9億股新股,發行后總股本約55.62億股,所募集資金將全部用于補充該行資本金。2018年1月,威海銀行還曾更新過招股書,但在2018年8月,證監會公告顯示威海銀行IPO進展處于終止審查狀態。從首次報送申報稿時間開始計算,到終止審查,威海商業銀行在A股排隊長達800多天。

對于為何停止沖A的腳步,威海銀行的解釋是,A股整體審批過程令上市時間表不確定,為了通過其他籌資方式補充資金,該行決定撤回A股申請。

資料顯示,折戟A股主板后,威海銀行立即啟動了一輪定增,注冊資本增至49.71億元。本以為完成增資擴股的威海銀行會重新在A股排隊,不過,2019年4月威海銀行公告顯示,將召開股東大會審議《關于發行H股股票并在香港上市的議案》等議案。即威海銀行決定改道赴港上市了。

為何轉戰港股,威海銀行未進行公開解釋。業內人士分析指出,對中小銀行特別是地方性銀行來說,上市是其補充資本的重要手段。相比較A股,H股上市便利,排隊時間短,銀行能快速實現資本補充的目的。此外H股上市后也有利于后續回歸A股。記者注意到,除了威海銀行以外,近期新疆匯和銀行和東莞農商行也向港交所提交了IPO招股書。

相比之下,威海銀行沖刺H股進展確實較為順利。今年3月31日,中國證監會國際部正式接收了威海銀行提交的《股份有限公司境外首次公開發行股份審批》材料境外首次公開發行股份的材料。4月8日,山東銀保監局核準了威海銀行赴港上市申請,同意該行首次公開發行H股股票,發行規模不超過本次發行后總股本的25%,此次威海銀行發行所募集的資金扣除發行費用后,應全部用于充實該行資本金。4月15日,威海銀行向港交所遞交主板上市申請,華泰國際、中金公司和招銀國際擔任其聯席保薦人。威海銀行表示,此次募集的資金將全部用于補充該行的核心一級資本,進一步提升和改善威海銀行的監管指標和財務狀況。

在威海銀行之前,山東省已有多家銀行陸續IPO,如青島銀行(5.330, 0.05, 0.95%)2015年12月3日在香港主板上市,2019年在A股上市后,成為全國第二家"A+H"股上市銀行。青島農商行隨后也于 2019年3月登陸A股。目前齊魯銀行也正在A股排隊中。

資產質量承壓,資本充足率有下滑趨勢

資料顯示,威海銀行前身是威海城市合作銀行,成立于1997年7月,現轄濟南、天津、青島等117家分支機構,是唯一一家網點覆蓋山東省所有地級市的城市商業銀行。在山東省14家城商銀行當中,威海銀行資產規模排名第三。

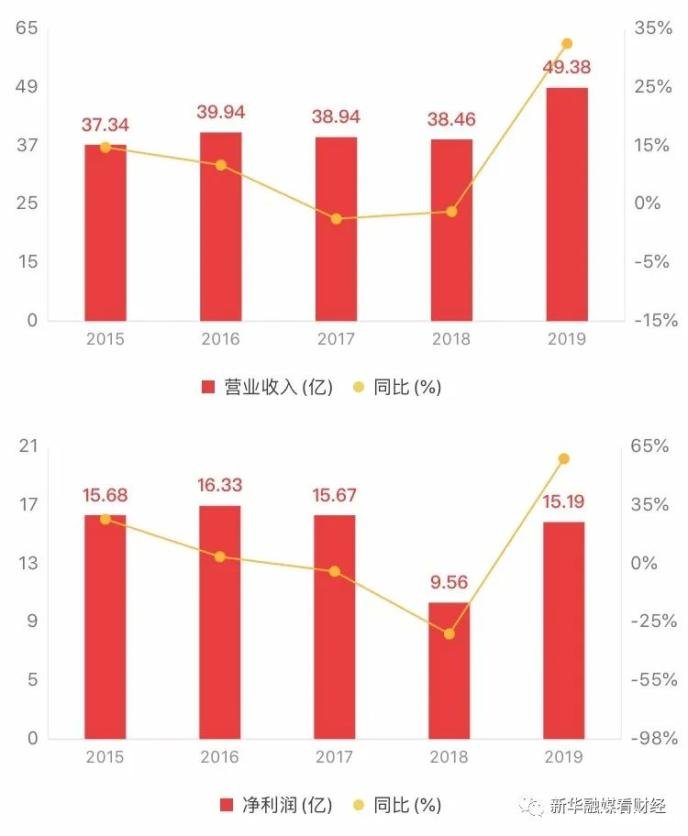

從年報來看,近年來威海銀行整體業績保持平穩增長,近年三年呈現一個先降后升的小幅波動。2017年至2019年,該行分別實現營業收入38.94億元、38.46億元、49.38億元,同比增長-2.51%、-1.23%、28.39%;凈利潤分別為15.67億元、9.56億元、15.19億元,同比增長-4.07%、-39.01%、59%。同報告期內,威海銀行的總資產從2017年底的2044.98億元增至了2019年底的2244.77億元。

對于中小銀行特別是地方行來說,業務擴張往往伴隨著資產質量下滑的風險。數據顯示,2013年末至2018年末,威海銀行的不良貸款率分別為0.46%、0.70%、0.97%、1.42%、1.47%、1.82%,連續5年同比呈現上升趨勢,截至2018年末,威海銀行的不良貸款率已是2013年的近4倍。2019年,在加大核銷力度下,該行不良貸款余額為16.68億元,較上年末增加2.98億元;不良貸款率為1.80%,較上年末下降0.02個百分點。

威海銀行在招股書中稱,報告期內該行不良貸款余額增加主要是由于受到中國經濟增長放緩與產業結構調整的影響,部分借款人的經營及財務狀況因市場競爭加劇而惡化,因此導致其拖欠償貸款。與此同時,該行根據監管發展及風險管理政策,采取了審慎的風險控制措施,因而指標有所增長。

威海銀行同時提示,近期爆發的新冠病毒疫情造成了經濟活動的減少(尤其是批發零售業),這可能增加該行部分客戶的信用風險,并對該行的貸款組合及資產質量造成不利影響。

另外,威海銀行的各項資本充足率指標近期有下滑趨勢。截至2019年末,該行資本充足率、一級資本充足率、核心一級資本充足率分別為16.03%、11.78%、9.76%,較2018年末分別上升0.91個百分點、上升1.36個百分點、下降0.63個百分點。截止2020年6月末,該行的資本充足率、一級資本充足率、核心一級資本充足率分別為14.39%、10.65%和8.87%,分別較上年末下降了0.74個百分點、0.62個百分點和0.52個百分點。

記者注意到,日前,威海銀行在全國銀行間市場成功發行30億元二級資本債券,發行期限5+5年,票面利率4.2%。這在一定程度補充了該行的資本金。而H股上市,將進一步拓寬銀行資本補充渠道,給威海銀行起到更好的"補血"作用。

今年以來,國家出臺一系列政策,引導銀行業金融機構加大實體經濟支持力度,并鼓勵銀行創新完善資本補充機制,更好地做好金融服務保障。總體來看,今年下半年以來銀行上市審批進展加速明顯。目前港股方面已有渤海銀行于7月16日在港交所上市;A股方面,廈門銀行近期獲得了證監會IPO批文。如今,重慶銀行于8月底順利過會,以及威海銀行赴港IPO獲證監會核準,將分別成為今年第二家A股、H股上市銀行。

值得注意的是,作為一家內地銀行,在港上市可能面臨的認購不足、低估值和成交量低迷等,也是擺在威海銀行面前的問題。"雖然2019年以來,威海銀行的盈利狀況已有所好轉,但從當前市場的走勢來看,中小城商行受資本青睞的程度并不高。"有券商方面人士向記者表示,由于大型銀行前幾年已經基本IPO完畢,現在排隊上市的銀行體量都不大,很多內地銀行股在港上市后都出現了破發的狀況,這一大背景下威海銀行后續公開發售認購情況如何尚不好說。

本站部分文章來自網絡,版權歸屬于原作者或網站,如有侵權請立即與我們聯系。