京東將于6月18日在港上市,超越網(wǎng)易成今年港股IPO“吸金王”

6月17日早間,京東集團(tuán)(09618.HK,下稱“京東”)發(fā)布發(fā)售價(jià)及配發(fā)結(jié)果公告。公告顯示,其發(fā)售價(jià)定為每股226.00港元,全球發(fā)售募集資金凈額約為297.71億港元,預(yù)期將于6月18日上市。

這意味著,京東已經(jīng)超越網(wǎng)易(09999.HK/NTES.US),成為今年以來港交所最大規(guī)模的新股發(fā)行。此前,網(wǎng)易通過全球發(fā)售募集資金凈額約為209億港元。

京東在香港公開發(fā)售及國際發(fā)售方面均獲得超額認(rèn)購。香港公開發(fā)售方面,共接獲39.61萬份有效申請,認(rèn)購合共11.90億股,相當(dāng)于香港公開發(fā)售原計(jì)劃的約178.90倍。

鑒于超額認(rèn)購倍數(shù)多于100倍,故采取重新分配程序。京東香港公開發(fā)售的最終數(shù)目增至1596萬股,占全球發(fā)售(超額配股權(quán)行使前)初步可供認(rèn)購發(fā)售股份總數(shù)的12%,分配予香港公開發(fā)售11.93萬名獲接納申請人。

國際發(fā)售方面,京東獲超額認(rèn)購約11.35倍,分配給國際發(fā)售承配人的發(fā)售股份最終數(shù)目為1.17億股A類普通股,相當(dāng)于全球發(fā)售(超額配股權(quán)行使前)初步可供認(rèn)購發(fā)售股份總數(shù)的88%。

同時(shí),根據(jù)禁售承諾,劉強(qiáng)東持有的約4.36億股將受到禁售限制,在已發(fā)行股本中占比14.1%;騰訊通過全資子公司黃河投資有限公司持有的5.27億股將受到禁售限制,在已發(fā)行股本中占比17.1%;沃爾瑪持有的2.89億股將受到禁售限制,在已發(fā)行股本中占比9.4%,解禁日期均為2020年9月9日。

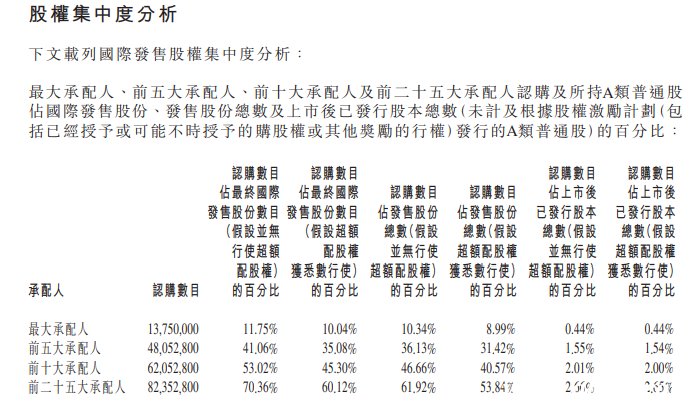

從股權(quán)集中度來看,京東此次國家發(fā)售中,最大承配人認(rèn)購1375萬股,在超額配股權(quán)獲悉數(shù)行使的情況下,占最終國際發(fā)售股份數(shù)目的10.04%;前五大承配人則認(rèn)購4805.28萬股,在超額配股權(quán)獲悉數(shù)行使的情況下,占最終國際發(fā)售股份數(shù)目的35.08%。

本站部分文章來自網(wǎng)絡(luò),版權(quán)歸屬于原作者或網(wǎng)站,如有侵權(quán)請立即與我們聯(lián)系。