IPO數量明顯降低 承銷保薦費卻上漲超80%!

今年以來,新股破發現象頻現,棄購現象不斷增加,新股詢價、定價情況也發生不少變化,由此帶動投行承銷保薦費用的變化。

Wind數據顯示,以上市日期計,2022年以來,131只新股累計支付承銷及保薦費116.22億元,平均每家支付費用約8872萬元,中位數為6911萬元。2021年同期,190只新股支付給投行的承銷及保薦費87.84億元,平均每家支付額為4623萬元,中位數為3822萬元。

盡管2022年新股上市數量較2021年明顯下滑,但投行的承銷保薦費用呈現明顯上漲趨勢,以較為客觀的中位數來看,承銷保薦費同比增長超80%。對此,多位投行人士認為,主要是因IPO募資規模的上升。

值得關注的是,承銷保薦費用上漲的背后,是注冊制之下新股市場的分化趨勢逐步加重,市場這只無形之手越來越發揮作用,市場博弈加劇,即便過會發行人也不一定能博到一個好價錢。

01

2022年新股超募現象增多

投行承銷保薦費用明顯漲了,究竟為何?

Wind數據顯示,以上市日期計,2022年以來,131只新股登陸A股,累計募資2693.96億元,2021年同期,190只新股累計募資1353.73億元。盡管今年新股數量明顯下滑,但募資額卻較去年同期增長99%。

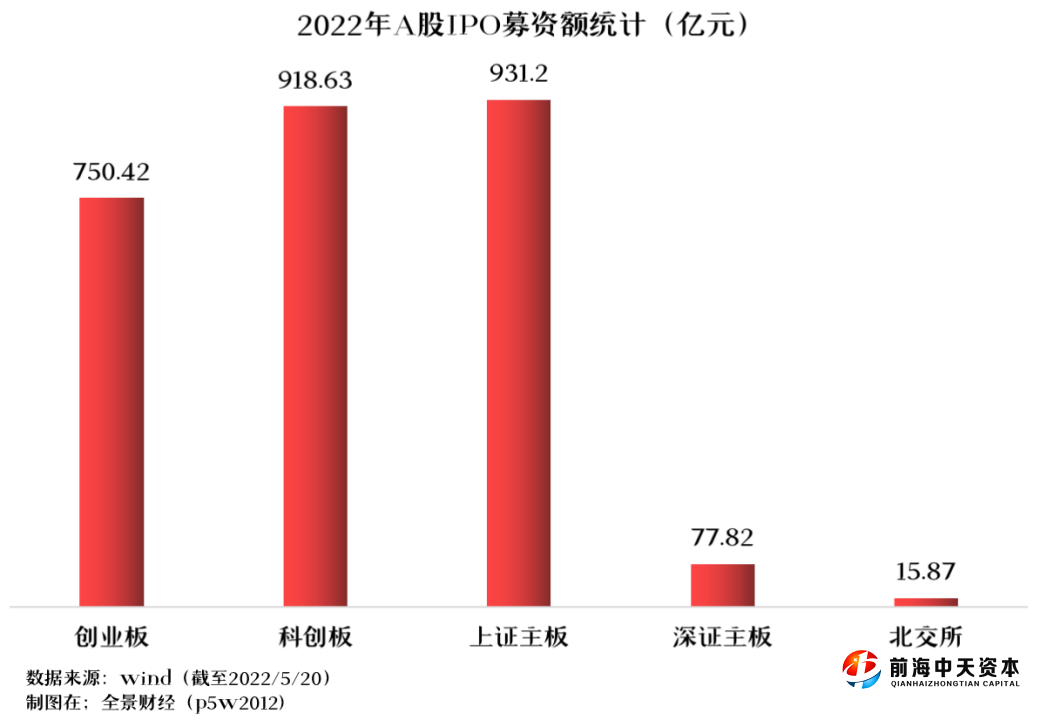

今年上市的131只新股中(已剔除龍源電力(22.320, 0.00, 0.00%)),創業板54家、科創板44家、主板23家、北交所10家。從募資規模來看,北交所累計募資15.87億、創業板750.42億、科創板918.63億元、上證主板931.2億、深證主板77.82億。

從個股募資規模看,今年上市的新股中,募資規模超100億的有3家,分別為中國移動(66.490, 0.00, 0.00%)的519.81億元、中國海油(16.150, 0.00, 0.00%)的322.92億元、晶科能源(14.300, 0.00, 0.00%)的100億元。去年同期最高的不足50億。若剔除3家百億募資規模企業,今年以來平均每只新股募資13.68億元、仍較去年同期的7.12億元大增。

募資規模的提升一方面在于單個IPO項目的規模擴大,另一方面在于今年超募的企業在不斷增多。

Wind數據顯示,募資額超出預期的企業則達82家,占總新股比例超過六成。超募最高為科創板的納芯微(314.970, 0.00, 0.00%)的48.31億元,其次為翱捷科技(66.360, 0.00, 0.00%)、晶科能源的41.66億元、37.25億元。超募規模10億元以上的上市公司均來自科創板和創業板。這些公司也大部分來自半導體、高端制造、醫藥、化工等熱門行業。

但超募現象的增加也難掩一級市場的分化,今年也有20只新股募資不如預期,其中中國移動較預期少募40億元,此外N思特威(54.110, 0.00, 0.00%)、經緯恒潤(103.660, 0.00, 0.00%)-W等多只科創板新股較預期目標少募超10億元。

02

承銷費和募資規模

并非同比例增長

超出預期的募資,不僅為上市公司補足資金,也將增厚券商的投行業務收入。

從承銷保薦費觀察,今年以來,有39單IPO承銷保薦費用在1億元以上,其中最高的為中國移動的5.4億元。39只新股只有2只募資未能達到預期,其余新股均實現不同程度超募。

一位前投行人士透露,“超募確實會增加投行收入,因為如果公司想募20億,那協議里約定的這部分假設是按1%的費用收費,超過20億的部分可能是按3%的比例來收費的,可以理解為,超出部分提成比例會更高。”

再者,投行承銷費率是不定的,大小項目之間的承銷費率也存在差異。“比如小一點的項目,融資規模不足1個億,但券商可能要收兩千萬左右的承銷費,對應的承銷費率就有20%,但比如融資規模100億,就不太可能收到10%的承銷費,甚至有些客戶比較強勢,費率可能都不足1%,也就是不到1個億。”上述前投行人士補充道。

資深投行人士王驥躍認為,承銷費和募資規模相關,但并不是同比例增長,募資規模大比例反而會降低。

這一點在今年的IPO項目上也有所體現。以中國移動為例,該股募資規模接近520億,但其發行費率僅1.17%。而北交所的IPO項目盡管募資規模都偏小,但部分公司的發行費率都超過了10%。

此外,承銷保薦費的多少也與券商自身的優勢有關。一般而言,頭部券商擁有更高的議價權。wind數據顯示,2022年以來,從IPO承銷規模看,中信證券(19.700, 0.00, 0.00%)、中金公司(37.600, 0.00, 0.00%)、中信建投(22.480, 0.00, 0.00%)三大頭部投行分別位列前三,承銷金額分別為727.79億元、443.49億元、300.38億元。“三中”在投行中優勢明顯。

03

承銷保薦費用上漲

或因募資規模上升

拉長時間來看,券商承銷保薦費用的上漲趨勢出現在去年9月中旬后。

去年9月18日,上交所發布新修訂后的《上海證券交易所科創板股票發行與承銷實施辦法》、《上海證券交易所科創板發行與承銷規則適用指引第1號——首次公開發行股票》。同日,深交所也發布了新修訂的《創業板首次公開發行證券發行與承銷業務實施細則》。上述新規主要圍繞注冊制下新股發行詢價問題展開修訂,也被市場視作“詢價新規”。

“詢價新規”最重要的修訂在于,將詢價時最高報價剔除比例由此前的“不低于10%”調整為“不超過3%”。剔除最高報價后,應披露網下投資者剔除最高報價部分后剩余報價的中位數和加權平均數,以及公募產品、社保基金和養老金剩余報價的中位數和加權平均數等信息,將此四個數的最低價簡稱為“四值孰低”。

詢價新規下,新股定價中樞抬升明顯,報低價參與者更容易在IPO詢價后被剔除。

從市盈率觀察,2021年初至詢價新規實施前,260只科創板及創業板新股平均市盈率為25.57倍,中位數為15.08倍;詢價新規實施后至今,198只科創板及創業板新股的發行市盈率平均值為69.61倍,較新規前上漲超1倍,中位數44.12倍,較詢價新規前更是上漲了1.9倍。

不可忽視的是,在此背景下,個股發行市盈率的分化也尤其突出,最高的如東芯股份(35.400, 0.00, 0.00%)達到760.38倍,最低的如安旭生物(185.900, 0.00, 0.00%),僅7.44倍。

新股定價中樞的上移也帶動擬IPO公司募資規模的增多,尤其是超募的現象越來越多。

wind數據顯示,詢價新規實施后至今年,A股共有198只科創板、創業板新股上市,累計募資總額3181.80億元,平均每家募資16.07億元。新股累計支付的承銷及保薦費為185.27億元,平均每家支付額為9356.88萬元。其中募資超出預期的企業達133家,占比接近70%。

超募的現象在以審核制為主的主板市場則不明顯,自詢價新規后上市的43只主板新股未出現超募現象,但有3只新股募資未達預期。

而2021年初至詢價新規實施前,A股共有260只科創板及創業板新股上市,累計實現募資1978.81億元,平均每家募資7.61億元;新股累計支付的承銷及保薦費為125.52億元,平均每家支付4827.68萬元。其中僅42只新股超募,占比不足兩成。另有179家公司募資規模未達預期,占比接近7成。

對比而言,詢價新規實施前,大部分注冊制新股很難募到目標資金,而詢價新規實施后,一方面超募的現象不斷增多,同時券商承銷保薦費上漲近94%,接近翻倍。

綜合來看,不管是今年以來還是自詢價新規實施以來,IPO承銷保薦費整體趨勢都在向上。除了熱門項目因吸金多而拉高了平均水平之外,值得關注的是,IPO項目兩極分化的趨勢也逐步加重,市場這只無形之手越來越發揮作用,同時注冊制的效果也愈來愈明顯。

04

承銷保薦費長期上漲

可能性不大

較高的定價雖然滿足了發行人的融資需求,但同時也埋下了新股上市破發的伏筆。

從A股上市首日表現看,今年以來已有36只在上市首日以破發收盤,破發比例近28%。破發的個股均來自科創板、創業板。

“新股破發的本質是定價太高了。”上述前投行人士指出。

破發比例的攀升也導致投資者棄購的現象頻現。以科創板公司納芯微為例,主承銷商光大證券(11.450, 0.00, 0.00%)認購338.15萬股,包銷金額7.78億元,包銷比例13.38%。

但承銷商余額包銷并不意味著投行一定會虧錢。

資深投行人士王驥躍認為,“投資者棄購部分如果破發會帶來包銷虧損,但金額也有限,并不是所有新股都破發,有些高價股棄購率高的并沒破發,投行還能額外賺一筆。”

另一位投行人士則指出,“新股破發多,從短期來看會導致投行收入下降,下降原因一方面是跟投的部分可能會直接虧損,或者說包銷的部分上市可能會虧損;另一方面,一般行情不好的時候發行節奏會變慢,相當于以前一年本來可以做5個項目,現在可能只做3個項目,數量減少對應的收費就會變低。因此短期來看,收入是下降的。”

“但從長期來看,可能會是一個利好。比如現在破發情況較多,那市場可能會出現壓價的情況,壓價意味著券商跟投的部分成本價也變低了,上市以后可能會上漲,那投行賺得就更多。此外,因為破發多券商承擔的風險更大,那么券商承攬業務時跟客戶談的收費比例可能會提升。原來大家都在搶業務,穩賺不賠,相互都得壓價。但現在可能不壓價了反而要提價,所以反而以后賺得會多,因為新股不可能一直破發。”上述投行人士補充道。

王驥躍也認為,投行保薦承銷費是市場化談判出來的,整體上各券商差異并不大,各投行間競爭激烈,并不存在持續上漲的長期趨勢。(注:本文引用數據截止日期為2022年5月20日,新股數量統一以上市日期計。)

本站部分文章來自網絡,版權歸屬于原作者或網站,如有侵權請立即與我們聯系。

- 上一篇:322家新三板基礎層公司正式晉升創新層 創歷史新高

- 下一篇:老鄉雞終于IPO了!