香港、美國上市對比

企業發展到一定的階段,為了可持續發展的長遠目標,或者解決資金缺口的瓶頸,將企業推向資本市場,將其市場化,以此獲得所需資金,無疑是一條切實可行的道路。然而,許多中國企業在對上市蠢蠢欲動的同時,對如何上市、在哪里上市充滿了疑惑和迷茫。

下面將對在中國香港、美國的兩大熱門資本市場的上市條件、方式、費用以及其他一些重要問題進行對比分析,向企業展現上市的概貌,給企業以上市的大致認識,并幫助他們如何根據自己的條件的特點,選擇最適合自己上市的資本市場和上市途徑。

一、香港資本市場

中國香港是中國企業海外上市最先考慮的地方,也是中國企業海外上市最集中的地方,這得益于中國香港得天獨厚的地理位置與金融地位,以及與中國的特殊關系。

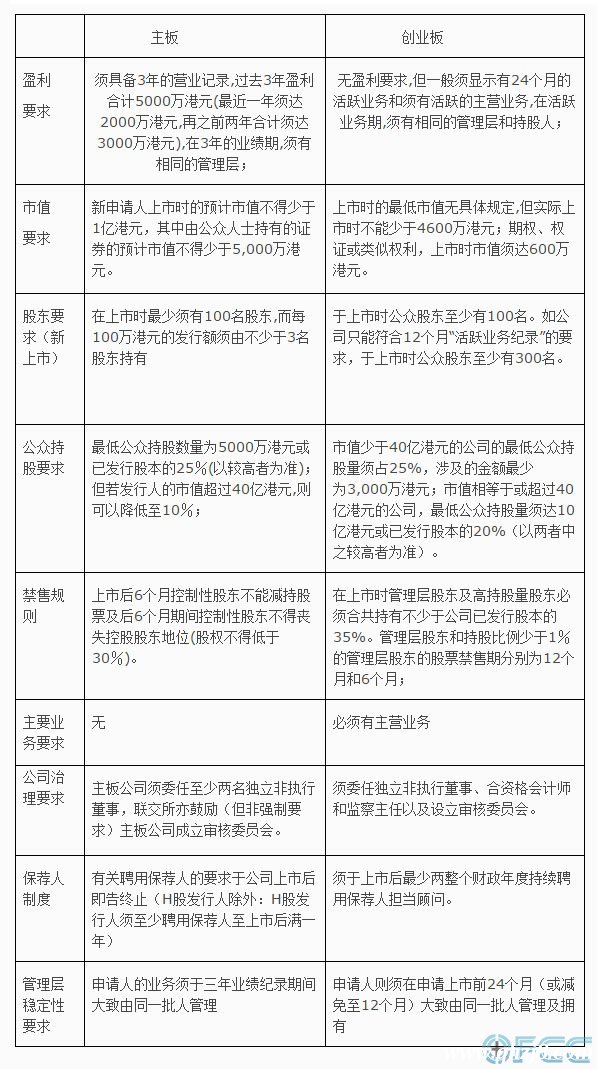

中國香港上市的條件

中國香港上市的優勢

1、中國香港優越的地理位置。中國香港和中國大陸的深圳接壤,兩地只有一線之隔,是3個海外市場中最接近中國的一個,在交通和交流上獲得了不少的先機和優勢

2、中國香港與中國大陸特殊的關系。中國香港雖然在1997年主權才回歸中國,但港人無論在生活習性和社交禮節上都與內地中國居民差別不大。隨著普通話在中國香港的普及,港人和內地居民在語言上的障礙也已經消除。因此,從心里情結來說,中國香港是最能為內地企業接受的海外市場。

3、中國香港在亞洲乃至世界的金融地位也是吸引內地企業在其資本市場上市的重要籌碼。雖然中國香港經濟在1998年經濟危機后持續低迷,但其金融業在亞洲乃至世界都一直扮演重要角色。中國香港的證券市場是世界十大市場之一,在亞洲僅次于日本(這里的比較是基于中國深滬2個市場分開統計的)。

4、在中國香港實現上市融資的途徑具有多樣化。在中國香港上市,除了傳統的首次公開發行(IPO)之外(其中包括紅籌和H股兩種形式,兩者主要區別在于注冊地的不同,這里不詳述),還可以采用反向收購(Reverse Merger),俗稱買殼上市的方式獲得上市資金。反向收購的方式將在后面的美國上市中詳細介紹。

中國香港上市的局限

(1)資本規模方面。與美國相比,中國香港的證券市場規模要小很多,它的股市總市值大約只有美國紐約證券交易所(NYSE)的1/30,納斯達克(NASDAQ)的1/4,股票年成交額業是遠遠低于紐約證券交易所和納斯達克,甚至比中國深滬兩市加總之后的年成交額都要低。

(2)市盈率方面。中國香港證券市場的市盈率很低,大概只有13,而在紐約證券交易所,市盈率一般可以達到30以上,在NASDAQ也有20以上。這意味著在中國香港上市,相對美國來說,在其他條件相同的情況下,募集的資金要小很多。

(3)股票換手率方面。中國香港證券市場的換手率也很低,大約只有55%,比NASDAQ 300%以上的換手率要低得多,同時也比紐約所的70%以上的換手率要低。這表明在中國香港上市后要進行股份退出相對來說要困難一些。

適合在中國香港上市的企業

對于一些大型的國有或民營企業,并且不希望排隊等待審核在國內上市的,到中國香港的主板上IPO是不錯的選擇。對于中小民營企業或三資企業來說,雖然可以選擇中國香港創業板或者買殼上市,但是這兩種方式募集到的資金應該都會有限,相比之下,這些企業到美國上市會更有利一些。

二、美國資本市場

美國擁有現時世界上最大最成熟的資本市場。紐約是世界的金融中心,聚集了世界上絕大部分的游資和風險基金,股票總市值幾乎占了全世界的一半,季度成交額更是占了全球的60%以上。

美國的證券市場體現了立體多層次,為不同融資需求服務的鮮明特征。除了紐約證券交易所(NYSE)和美國證券交易所(AMEX)2個證券交易所之外,還有納斯達克自動報價與交易系統(NASDAQ)這個世界最大的電子交易市場,此外,還有柜臺電子公告榜(OTCBB)等柜臺交易市場。不同的市場為不同的企業進行籌融資服務,只要企業符合其中某一個市場的上市條件,就可以向美國證監會申請“登記”掛牌上市。

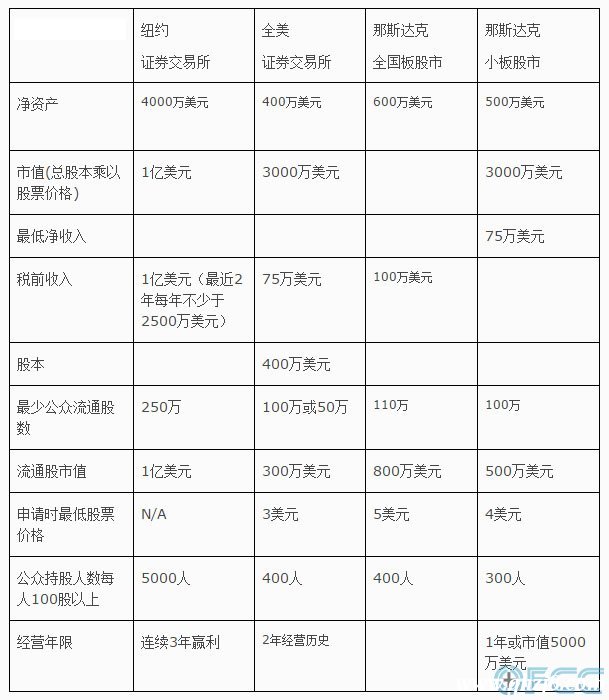

美國上市的條件

美國上市的方式

在美國,上市的方式主要有2種:IPO和反向并購(ReverseMerger),俗稱買殼上市。對中等偏大的企業,比如凈資產5000萬人民幣左右,或者年營業額達2億人民幣左右,并且凈利潤在1500萬元以上的企業,可考慮在納斯達克全國市場發行IPO,更好的企業則可以到紐約證券交易所發行IPO。

對中小企業,特別是中國的中小企業,在美國上市最適宜的方法是采用買殼上市的方法,因為無論是在時間上或費用上,買殼上市都比IPO要少很多。IPO的前期費用一般為150-200萬美元,時間一年左右;買殼上市的前期費用一般為65-95萬美元左右,時間一般為4-6個月。

美國上市的優勢

第一,美國證券市場的多層次多樣化可以滿足不同企業的融資要求。通過上面的表2可以看出,在美國場外交易市場(OTCBB)柜臺掛牌交易(這里說的交易Trading與我們說的嚴格意義上的上市Listing是不同的,這里不詳述)對企業沒有任何要求和限制,只需要3個券商愿意為這只股票做市即可,企業可以先在OTCBB買殼交易,籌集到第一筆資金,等滿足了納斯達克的上市條件,便可申請升級到納斯達克上市。

第二,美國證券市場的規模是中國香港、新加坡乃至世界任何一個金融市場所不能比擬的,這在上文分析中國香港市場的時候有所提及。在美國上市,企業融集到的資金無疑要比其他市場要多得多。

第三,美國股市極高的換手率,市盈率;大量的游資和風險資金;股民崇尚冒險的投資意識等鮮明特點對中國企業來說都具有相當大的吸引力。

美國上市的劣勢

第一,中美在地域、文化和法律上的差異。很多中國企業不考慮在美國上市的原因,是因為中美兩國在地域、文化、語言以及法律方面存在著巨大的差異,企業在上市過程中會遇到不少這些方面的障礙。因此,華爾街對大多數中國企業來說,似乎顯得有點遙遠和陌生。

第二,企業在美國獲得的認知度有限。除非是大型或者是知名的中國企業,一般的中國企業在美國資本市場可以獲得的認知度相比在中國香港或者新加坡來說,應該是比較有限的。因此,中國中小企業在美國可能會面臨認知度不高,追捧較少的局面。但是,隨著“中國概念”在美國證券市場的越來越清晰,這種局面2004年來有所改觀。

第三,上市費用相對較高。如果在美國選擇IPO上市,費用可能會相對較高(大約1000-2000萬人民幣,甚至更高,和中國香港相差不大),但如果選擇買殼上市,費用則會降低不少。

適合在美國上市的企業

無論是大型的中國企業,還是中小民營企業,美國上市都應該適合他們,因為美國的資本市場多層次化的特點以及上市方式的多樣性為不同的企業提供了不同的服務,令各個層次的企業在美國上市都切實可行。

通過這些比較不難看出,3個資本市場各自有著優勢和劣勢:中國本土的上市費用比較低,但是需要等候審核的時間長;美國雖然相對費用較高,但上市的途徑和方式多種多樣,適合不同需求的企業,并且融集的資金也相對要多;中國香港優勢主要是地域和語言與中國接近,可以先入為主,但資本規模難以和美國相比。

本站部分文章來自網絡,版權歸屬于原作者或網站,如有侵權請立即與我們聯系。

- 上一篇:如何指導企業設計頂層架構

- 下一篇:國外中小企業融資方式比較