網易赴港二次上市,港交所或將成為中國的“納斯達克”

6月11日上午9時30分,網易杭州辦公園區,網易創始人、CEO丁磊敲響了二次上市的金鐘。丁磊沒有出現在港交所,而是和4名用戶、4名員工一起“云敲鐘”。

這是這家23歲的公司,繼2000年首次美股上市后,第二次上市,此次登陸港交所。網易也成為繼阿里巴巴回歸后,第二家回歸國內市場的大型互聯網公司。

網易創始人丁磊于杭州舉辦的上市慶典儀式上發言

6月11日上午9點開始,網易在香港聯交所主板交易,代碼為“9999.HK”,國際發售與香港公開發售價均已確定為每股123.00港元。港交所掛牌首日網易開盤漲8.13%報133港元,按開盤價計算,網易港股市值達4561.10億港元(約588.5億美元)。

6月10日美股收盤,網易漲3.77%報424.98美元,美股市值553.82億美元。

網易在杭州舉辦了上市慶典儀式,網易公司創始人兼首席執行官丁磊與8位網易員工代表和用戶完成了“云敲鑼”。

丁磊表示,在香港上市是網易全新的起點。招股書披露,網易此次全球發售1.71億新股,募集資金凈額超過200億港元,是2020年迄今為止港交所規模最大的公開發行。

網易創始人丁磊

兩場間隔20年的上市

與第一次上市的慘淡情況相比,今年二次上市的網易非常風光。

2000年6月,網易在美國納斯達克掛牌交易,當時恰逢互聯網寒冬。網易開盤價為15.3美元,收盤時,跌破發行價,跌至12.125美元。

雪上加霜的是,網易股價在之后持續走低,不久,又因為財務問題被停牌4個月,丁磊一度想賣掉網易。

20年后,再次上市時,網易是一家市值547億美元,年收入近600億元,擁有10億郵箱用戶,8億音樂用戶,在游戲市場排名第二,在整個中國互聯網上市公司中排名第六的大型公司。員工人數從20年前的221人到2萬人,丁磊也從29歲到了49歲。

早在2002年,百度、騰訊、阿里巴巴還在掙扎探索商業模式的時候,網易就已經盈利。一個讓丁磊津津樂道的事實是,網易從創業到盈利只花了4,000萬美元,與當下動輒融資到E輪、F輪,融資總金額數十億甚至上百億美元的公司相比,網易在賺錢方面速度很快。

2002年至今,網易持續盈利18年。今年一季度,多數公司受疫情影響業績下滑,網易一季度的凈利潤依舊提升了49%。對此丁磊自己總結說,網易做的是自己擅長的事情,“比較擅長精致的內容。”縱觀網易所有產品,比如游戲、音樂、教育等等,不拔尖,市場份額不是第一,卻始終有一席之地。最終,網易沒有成為阿里、騰訊這樣的巨無霸,也沒有像一些同齡公司一樣掉隊。

港交所是否成為中國的“納斯達克”?

小米、美團、阿里,目前又有了網易的相繼加入,港交所似乎慢慢成為中國的“納斯達克”。截至2020年5月末,港交易所共有上市公司2482家,主板、創業板分別為2105家和377家。

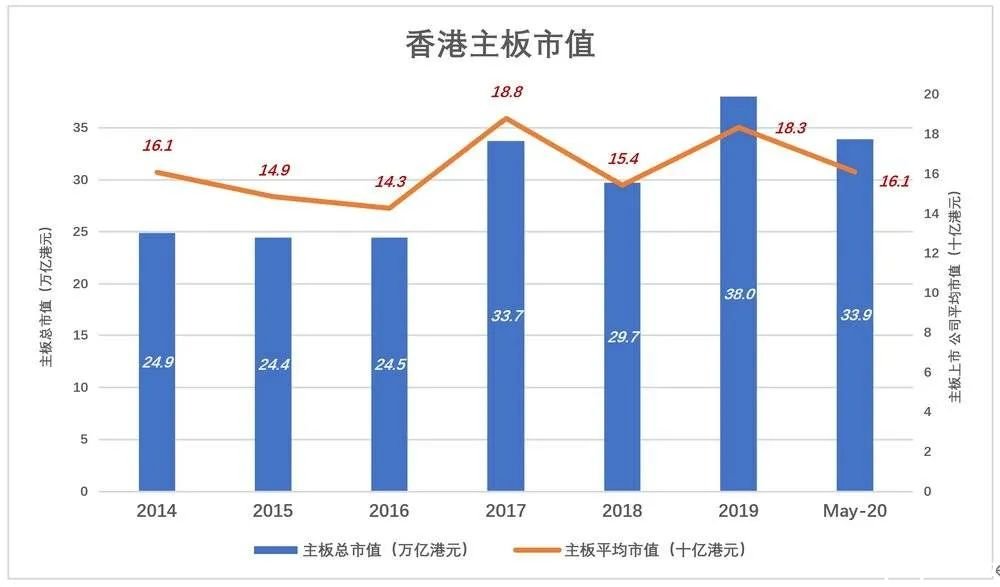

港交所絕處逢生,2019年末上市公司總市值達到創紀錄的38.2萬億港元。2020年5月末,回落至34萬億。

港交所上市公司總市值中,超過99%來自主板上市公司。截至2020年5月末,2105家主板上市公司總市值33.9萬億,平均每家161億,較阿里、美團、小米在港交所上市前的2017年末還少27億。看來其它主板上市公司“過得不怎么樣”。

成交金額

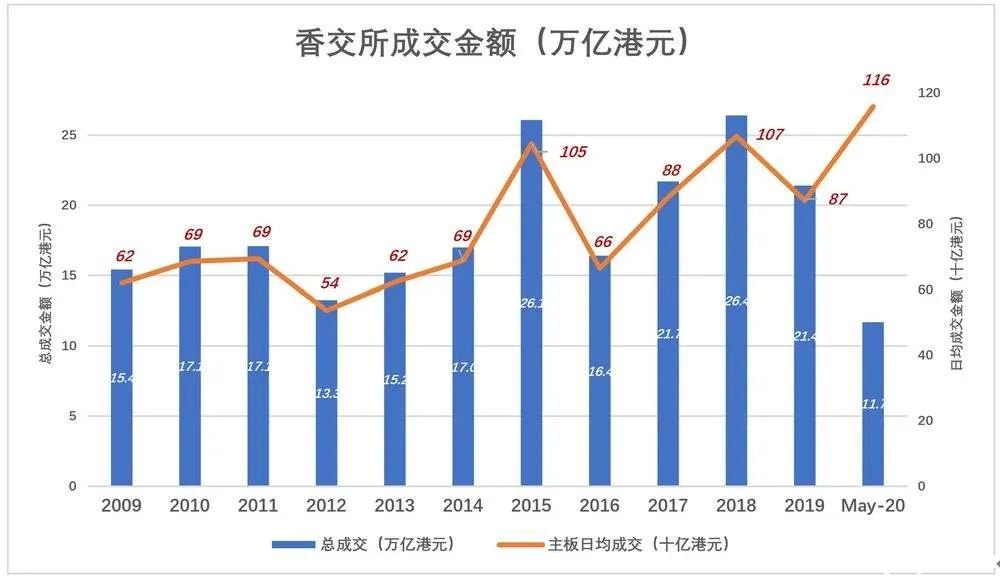

2016年,港交所成交金額跌落谷底,全年成交16.4萬億,日均成交額僅660億。2017年末,港交所終于允許同股不同權公司上市,2018年小米、美團等新經濟公司登陸香港主板,極大地提升了人氣。

2018年港交所成交金額達到26.4萬億,主板日成交創歷史新高、達到1070億。2020年前5個月,港交所總成交金額達11.7萬億,日均成交再創新高、達1160億港元。

IPO概況

資本市場的首要作用是融資,尤其是首次公開發行。在慘淡的2012年,港交所只有64家公司IPO,主板、創業板分別為52家、12家。

2017年IPO總數回升到174家,但融資規模偏小的創業板公司占據80席。這一年,再融資占港交所募集資金總額的78%,IPO募集資金僅占22%。

開放“同股不同權”的2018年,港交所IPO數達218家,主板、創業板分別為143家、75家。

2019年,IPO數達183家,主板、創業板分別為168家、15家,主板IPO占比超過90%。15宗創業板IPO統共融資9700萬港元,占港交所全體公司募集資金總額的0.2%,可以忽略不計。

2020年前5個月,共有55家登陸主板IPO,較2019年同期少9家。

2018年IPO數達218家,募集資金2880億。2011年以來,港交所IPO募集金額首次超過再融資。2880億港元(折合365.6億美元)這個IPO融資總額排在全球主要資本市場第一位。紐交所以285.7億美元排第二,上交所以134.7億美元排第六,倫敦交易所以105.6億美元排第七,深交所以77.9億美元排第九。

這不能不說是港交所行政總裁李小加搬開“同股同權”大山的功勞。2018年IPO融資最多的三家合共募集1346億港元,折合172億美元(占全年IPO募集金額的47%),比上交所全年IPO募集金額還多37億美元。這三家當中,小米、美團都采用了“AB股”架構。

2019年,港交所募集資金再度下挫。IPO募集、再融資分別為3133億和1400億。

美國是世界第一大經濟體,資本市場成熟、發達,吸引全世界的優秀企業,規模冠絕于世。中國是世界第二大經濟體,優秀企業分散于滬市、深市、港交所、紐交所和納斯達克。港交所能躋身世界級證券交易所,募集資金規模甚至可以拔得頭籌(最近11年7次成為全球IPO集資冠軍),折射出中國經濟的活力。

寫在最后

此次網易于港交所二次上市,是2015年中概股回歸潮另一種形式的延續。在時代大背景和眾多現實因素的助推下,未來或有更多中概股回到香港及內地資本市場。

而作為歷史偶然現象的“中概股”,也將隨著中國資本市場的逐步開放而漸漸回歸常態,未來可能成為歷史長河中的一個片段。

畢竟,隨著中國經濟實力的穩步提升和資本市場的逐步開放,優秀的中國公司也沒必要一直當寄人籬下的“上市移民”。

2020年5月18日,恒生指數推出改革,將納入同股不同權公司及第二上市公司至恒生指數及恒生中國企業指數的選股范疇。

伴隨著新經濟公司的上市和中概股回港潮的到來,未來的恒生指數或成為中國新經濟公司的晴雨表和先行指標。

本站部分文章來自網絡,版權歸屬于原作者或網站,如有侵權請立即與我們聯系。