融資火熱! 年初以來券商發(fā)債融資已超8000億元

又一家券商發(fā)行公司債券獲中國證監(jiān)會批準。7月25日,中信建投證券發(fā)布公告表示,中國證監(jiān)會同意公司向?qū)I(yè)投資者公開發(fā)行面值總額不超過200億元公司債券的注冊申請。此前,7月20日,更有3家券商關于發(fā)行公司債券的申請獲準。整體來看,券商采用發(fā)債形式融資自年初以來尤為火熱。截至7月26日,年內(nèi)已有67家券商借道發(fā)債融資,合計發(fā)行總額達8017.55億元,同比增長21.47%。有業(yè)內(nèi)人士表示,發(fā)行公司債券對券商來說具有重要的融資和資本優(yōu)化作用,有助于支持其業(yè)務發(fā)展和提高競爭力,年初以來整體貨幣供應量較為寬松,利率水平較低,因此券商可能更傾向選擇這一快速、低成本的融資模式。

年內(nèi)15家券商獲準發(fā)行公司債券

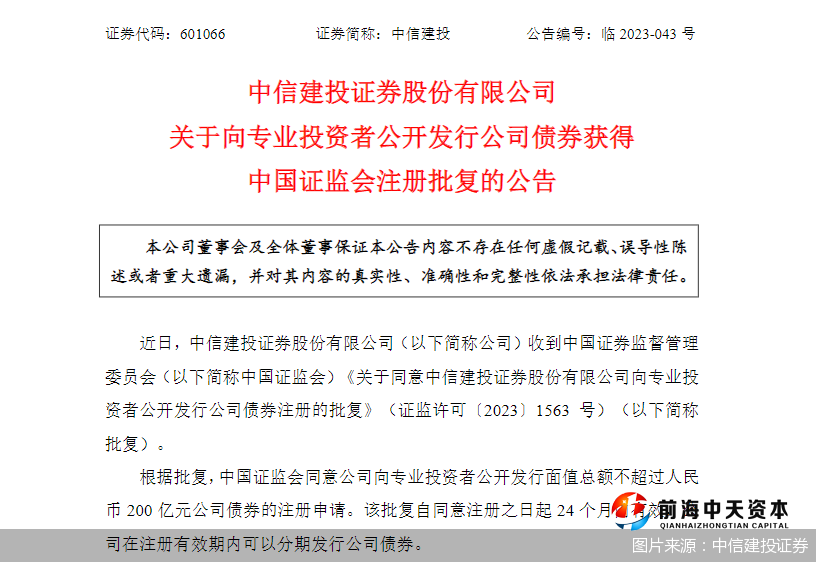

債券融資火熱,各家券商紛紛行動。7月25日,中信建投證券發(fā)布公告表示,近日,公司收到中國證監(jiān)會批復,同意公司向?qū)I(yè)投資者公開發(fā)行面值總額不超過200億元公司債券的注冊申請。

事實上,中信建投證券年初以來已有發(fā)行債券操作。例如,在非公開發(fā)行公司債券方面,公告顯示,2023年1月,中信建投證券面向?qū)I(yè)投資者非公開發(fā)行面值30億元的公司債券,債券分為兩個品種,發(fā)行規(guī)模分別為5億元、25億元。2月,公司面向?qū)I(yè)投資者非公開發(fā)行面值15億元的公司債券“23信投F3”,債券期限2年,票面利率為3.1%。

就發(fā)行公司債券的考慮及對于公司的意義,北京商報記者發(fā)文采訪中信建投證券,對方表示一切以公告內(nèi)容為準。在2022年年報中,中信建投證券曾表示,為滿足經(jīng)營發(fā)展需要,根據(jù)資產(chǎn)負債管理工作安排,2022年公司成功公開發(fā)行三期次級債券,2023年,公司將根據(jù)業(yè)務發(fā)展需要,科學安排負債規(guī)模和結構,保持合理穩(wěn)健的杠桿水平,做好負債與流動性管理。

就在中信建投證券宣布發(fā)債獲準的3個交易日前,7月20日,一日之內(nèi),光大證券、海通證券紛紛發(fā)布公告表示,公司向?qū)I(yè)投資者公開發(fā)行債券面值余額不超過200億元的公司債券或短期公司債券已獲得中國證監(jiān)會注冊批復,當日,華泰證券也宣布其已獲準發(fā)行永續(xù)次級公司債券。若拉長時間至年初以來看,包含上述公司在內(nèi),共有中金公司、國泰君安、招商證券等15家券商布局公司債券的申請獲得中國證監(jiān)會批復。

在部分券商明確發(fā)行公司債券獲準的同時,還有多家券商宣布公司債券發(fā)行已完成。例如7月18日,中國銀河證券發(fā)布公告表示,其2023年面向?qū)I(yè)投資者公開發(fā)行不超過50億元公司債券的相關發(fā)行工作已于7月17日結束,經(jīng)發(fā)行人與主承銷商共同協(xié)商,債券品種一實際發(fā)行規(guī)模30億元,最終票面利率為2.74%;品種二實際發(fā)行規(guī)模20億元,最終票面利率為3.08%。

發(fā)債融資總量同比增超21%

作為一項不可或缺的融資方式,近年來,債券融資越發(fā)受到券商的歡迎。東方財富Choice數(shù)據(jù)顯示,截至7月26日,已有67家券商機構今年以來發(fā)行債券融資,主要面向?qū)I(yè)投資者,合計發(fā)行總額達8017.55億元,相較2022年同期的6600.35億元同比增長21.47%。

Co-Found智庫金融行業(yè)研究負責人聶清云表示,券商發(fā)行公司債券總額增長的原因可能有幾個方面。首先,當前經(jīng)濟形勢相對穩(wěn)定,市場對券商的債券融資需求較高。其次,券商發(fā)行公司債券可以通過增加資金來源,提高資本實力,支持其業(yè)務拓展和創(chuàng)新發(fā)展。此外,券商發(fā)行公司債券面向?qū)I(yè)投資者,與專業(yè)投資者對券商的信用評級和風險認知較高有關,其更容易接受券商債券的投資。

而就券商發(fā)行公司債券的募集資金使用計劃,多家券商在募集說明書中指出,資金擬用于補充流動資金,提高公司綜合競爭力,部分券商則擬將募集資金應用于償還公司到期債務。

聶清云也對北京商報記者解讀稱,公司債券發(fā)行可以為券商提供穩(wěn)定的長期資金來源,滿足其運營和業(yè)務發(fā)展的資金需求。此外,通過發(fā)行公司債券,券商可以優(yōu)化資本結構,提高資本充足率,增強抗風險能力。總之,券商發(fā)行公司債券對于券商來說具有重要的融資和資本優(yōu)化作用,有助于支持其業(yè)務發(fā)展和提高競爭力。

在產(chǎn)業(yè)經(jīng)濟資深研究人士王劍輝看來,作為金融中介服務機構,券商對資金的需求是長期的、持續(xù)性的,年初以來整體貨幣供應量較為寬松,利率水平較低,因此券商可能更傾向選擇發(fā)行公司債券這一快速的低成本融資模式。同時作為債券投資方角度來看,券商發(fā)行公司債券所提供的利率一般高于銀行間市場利息,因此不少專業(yè)投資方也更愿意選擇購買券商發(fā)行公司債券。

“假設當前低利率水平與寬松流動性的局面不變,可能還會有更多的券商加入到債券融資行列之中。”王劍輝展望稱。

本站部分文章來自網(wǎng)絡,版權歸屬于原作者或網(wǎng)站,如有侵權請立即與我們聯(lián)系。