京東科技重啟IPO擬沖刺港交所上市:估值較1年前或至少縮水35%

從“折干”科創(chuàng)板不到一年,前身為京東數(shù)科的京東科技再度重啟了IPO上市之路。

近日,市場傳出消息稱,中國電子商務巨頭京東旗下的金融科技部門京東科技正在與銀行家合作,今年將在香港上市,可能會幫助其籌集10億至20億美元的資金。消息人士未獲授權公開談論該交易,但拒絕提供更多細節(jié),因為IPO的準備工作仍處于初期階段。

根據(jù)IFR報告,美國銀行、中信證券和海通國際正在幫助京東科技的IPO。該上市計劃是在京東科技(前身為京東數(shù)科和京東金融)去年初從上海科創(chuàng)板撤回其上市申請之后提出的。對于港股上市傳聞,京東集團回應媒體稱:不予置評。

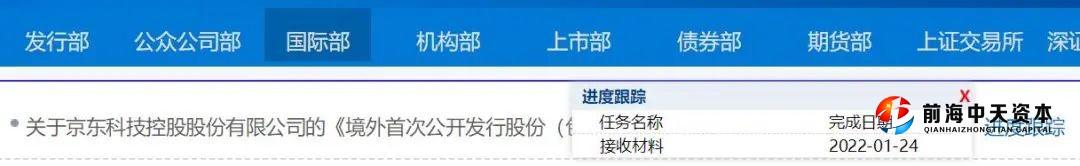

值得注意的是,京東科技已向中國證監(jiān)會提交了擬議的上市計劃。金融虎APP注意到,1月21日,證監(jiān)會披露了京東科技控股股份有限公司(簡稱“京東科技”)提交的《股份有限公司境外首次公開發(fā)行股份(包括普通股、優(yōu)先股等各類股票及股票派生的形式)審批》材料,目前已顯示為“接收材料”狀態(tài)。這也意味著,一旦獲得受理,京東科技很快就可以在港交所遞交招股書申請上市。

據(jù)媒體報道,京東科技降低的IPO籌資目標將使其估值自2020年9月以來至少縮水35%,當時該公司向納斯達克式市場提交了高達200億元人民幣(31億美元)的融資申請。

根據(jù)安永和畢馬威等領先會計師事務所編制的名單,香港交易所也將成為香港交易所的一劑強心針,該交易所去年在全球上市排名中跌出前三名。它被上海推至第四位,納斯達克和紐約分居前兩名。

IFR周一首次報道京東科技的香港上市計劃,如果成功,這將是京東集團公司在不到兩年的時間內第四次在香港上市。目前京東集團在美港兩地上市。擁有京東科技約36.8%股權的京東于2020年6月在香港完成了38億美元的二次上市,隨后京東健康于12月在香港以35億美元的價格上市。該集團的物流部門京東物流去年5月籌集了31億美元。

2020年9月11日,京東數(shù)科向上交所遞交科創(chuàng)板上市申請,隨著螞蟻集團IPO被叫停暫緩,京東數(shù)科的IPO之路也隨之停擺。據(jù)官網(wǎng)介紹,京東科技集團融合了原京東數(shù)科及云與AI兩大技術業(yè)務板塊,現(xiàn)已成為整個京東集團對外提供技術服務的核心輸出平臺,在金融機構服務領域,京東科技已為包括銀行、保險、基金、信托、證券公司在內的超600家各類金融機構提供了多層次數(shù)字化解決方案;在商戶與企業(yè)服務領域,已為超100萬家小微商戶、超20萬家中小企業(yè)、超700家大型商業(yè)中心等提供了包括業(yè)務和技術在內的數(shù)字化解決方案。目前京東科技擁有1萬多名員工,其中70%以上為研發(fā)和專業(yè)人員,并且擁有多位入選IEEE Fellow的科學家。

京東科技于2021年初決定推遲上市計劃,原因是重組,京東科技吸收了京東的云計算和人工智能業(yè)務。據(jù)了解,京東集團的金融科技部門于2013年分拆獨立,在過去三年中已更名兩次。在2018年之前,該部門命名為“京東金融”,京東金融在2018年更名為“京東數(shù)科”。隨后,2021年1月11日,京東集團宣布整合原云與AI業(yè)務和原京東數(shù)科,統(tǒng)一品牌為“京東科技”。

去年3月,媒體報道稱,京東科技正在考慮撤回其首次公開招股申請因為公司當時覺得合適,因為自最初的上市計劃首次提交以來,其名稱、業(yè)務和高級管理團隊都發(fā)生了變化。2021年4月2日,上交所網(wǎng)站披露《關于終止對京東數(shù)字科技控股股份有限公司首次公開發(fā)行股票并在科創(chuàng)板上市審核的決定》(以下稱《決定》),終止對京東數(shù)科首次公開發(fā)行股票并在科創(chuàng)板上市的審,原因是發(fā)行人撤回發(fā)行上市申請或者保薦人撤銷保薦。

業(yè)內當時認為,京東數(shù)科撤回科創(chuàng)板IPO的另一個重要原因,隨著監(jiān)管環(huán)境生變,其是要把金融業(yè)務置換為科技業(yè)務,升華并夯實其科技屬性。曾經(jīng)是京東數(shù)科營收主力和“現(xiàn)金奶牛”的借貸導流業(yè)務(以金條、白條為主體的業(yè)務)和互聯(lián)網(wǎng)存款業(yè)務,自從2020年11月以來,受制于監(jiān)管規(guī)定和外部環(huán)境,一個受限,而另一個則近乎全盤停止。

據(jù)金融虎APP此前了解,從2020年10月份IPO暫緩到終止上市申請,京東科技(原京東數(shù)科)內部經(jīng)歷了大量人員流失。在李婭云接任CEO職務后,京東數(shù)科內部職務體系調整不斷。業(yè)內有消息披露,原京東數(shù)科CEO陳生強在2021年初轉任京東數(shù)字科技副董事長及京東集團幕僚長,目前已從京東離職。曾任京東數(shù)科金融科技群負責人的許凌在2021年3月輪崗至集團戰(zhàn)略規(guī)劃部,后于2021年9月離開京東。負責風險管理中心的京東科技副總裁程建波也在2021年7月傳出離職,出任樸道征信總經(jīng)理。原副總裁徐葉潤也于2021年底正式加盟金證股份,他曾是資管科技部總經(jīng)理。此前負責開放平臺服務群組的謝錦生也均已離開京東,他曾擔任京東數(shù)科的金融科技事業(yè)部總經(jīng)理。此外,財富團隊等有些部門離職率高峰時可能達到接近兩成。

京東數(shù)科此前招股說明書顯示,控股股東、實際控制人劉強東直接持有發(fā)行前總股本的8.86%,通過領航方圓、宿遷聚合、博大合能間接控制發(fā)行前總股本的41.49%,共計占此次發(fā)行前總股本50.35%,通過特別表決權安排控制表決權總數(shù)的74.77%。京東數(shù)科2017年、2018年、2019年整體的營業(yè)收入分別為90.70億元、136.16億元、182.03億元,年復合增長率達到41.6%。

去年4月,京東(Nasdaq:JD)在提交給美國證券交易委員會的FORM 6-K文件中宣布,已通過子公司與京東數(shù)字科技控股有限公司(簡稱:京東數(shù)科)達成最終協(xié)議。根據(jù)該協(xié)議,京東集團將京東云及人工智能業(yè)務和某些資產(合計價值約157億元人民幣)轉讓給京東數(shù)字,作為對價換取京東數(shù)科發(fā)行普通股的交換條件。該交易完成后,京東在京東數(shù)科的股權增加至約42%。

“如若重啟上市,京東數(shù)科選擇港交所的概率比較高。”當時有業(yè)內人士表述的觀點,如今一語成真。去年4月,金融虎APP即曾指出,隨著京東科技業(yè)務的重組落地,所迎來的必然是價值的重估。從某種意義上來講,如若重啟上市,主體、財務和業(yè)務結構等變化的上市資料都需要重新提交、審核和過會。但這并不意味著,京東科技不會重新啟動上市。

分析人士認為,京東科技要IPO并不意外也備受期待,因為其上市進程可以為其他IPO“候選人”樹立榜樣。如果京東科技只是通過將云技術推向前沿來微調其業(yè)務,在投資機構等專業(yè)人士的幫助下,京東科技仍有可能獲得IPO批準,如果該公司希望作為一家金融科技公司上市,那么它將需要進行重組以符合監(jiān)管規(guī)定。時隔一年多,隨著市場環(huán)境和內部整改后結構的清晰化,京東科技是否已經(jīng)作好了“上市”前的全部功課,在“AI云”業(yè)務加持后的京東數(shù)科在業(yè)務上具體發(fā)生了哪些演變,仍需拭目以待,在未來的招股書中相信會有更多披露。

本站部分文章來自網(wǎng)絡,版權歸屬于原作者或網(wǎng)站,如有侵權請立即與我們聯(lián)系。